土地は更地にして売却すべきか?解体費用・税金・メリット・デメリット解説

土地を売却する際に、土地に建物が建っている状況では更地にしたほうがよいのかそのままにしたほうがよいのか悩んでしまう方も多いのではないでしょうか。更地にしたほうがよいかどうかは建物によって判断が変わります。

本記事では、建物付きの土地を売却する際に更地にすべきかどうかについて解説していきます。また更地にするメリットやデメリット、更地にする場合の解体費用の相場や税金についても紹介するので、建物付きの土地売却を検討している場合はぜひ参考にしてみてください。

この記事でわかること

もくじ

建物付きの土地を更地にして売却したほうがよいのか

建物付きの土地を更地にしたほうがよいのか

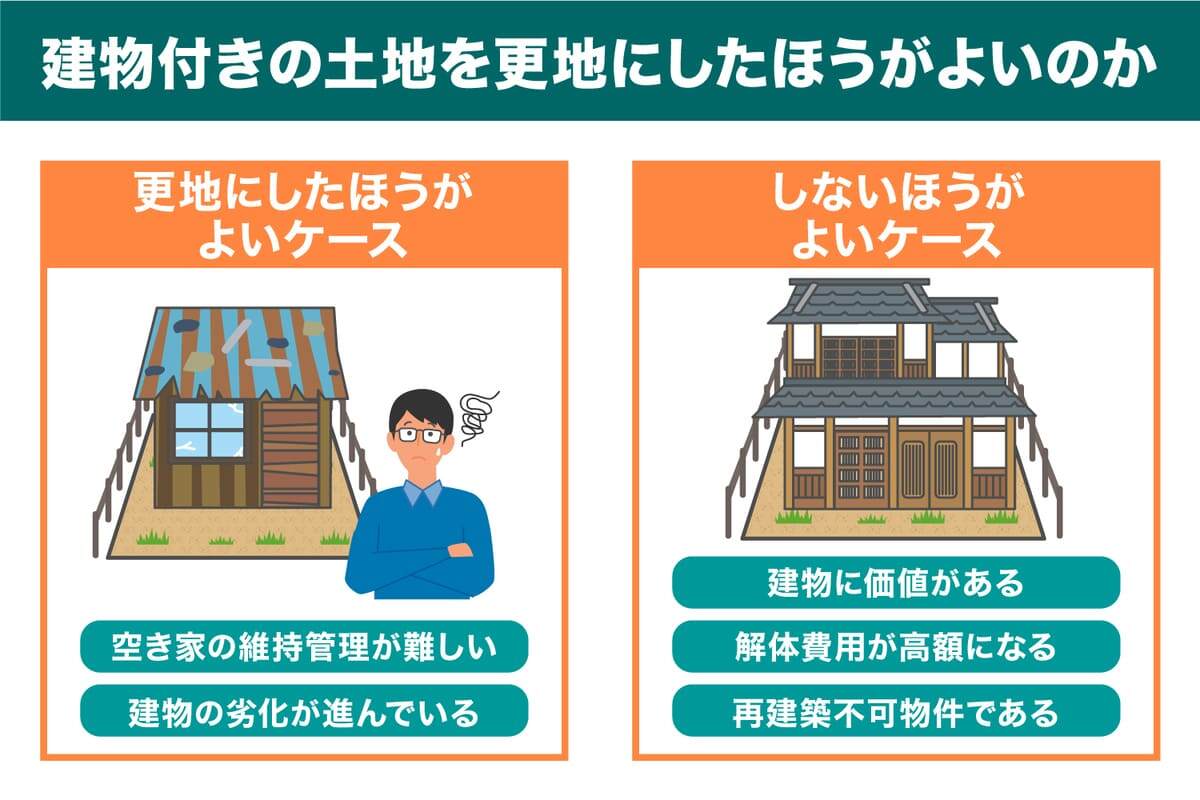

建物付きの土地を売却する場合、更地にすべきかどうかは悩むポイントの一つでしょう。建物の状態によって更地にすべきかどうかは異なります。本記事では、更地にしたほうがよいケースと更地にしないほうがよいケースについて解説します。

更地にしたほうがよいケース

更地にしたほうがよいケースとしては、以下に挙げる2つの場合が挙げられます。

- 空き家の維持管理が難しい

- 建物の劣化が進んでいる

空き家になっている建物がある土地を売却する場合には、買主が見つかるまでの期間、劣化がこれ以上進まないように空き家の維持管理を行わなければなりません。しかし空き家の維持管理にはコストがかかる上に、手間や時間もかかります。そのため維持管理に費用をかけたくない、維持管理を行う時間がないという場合には更地にしたほうがよいでしょう。更地にする際には解体費用がかかりますが、維持管理費よりも費用を抑えられるケースが多いです。

建物の劣化が進んでいる場合、そのままでは売却が難しいためリフォームを行う必要があります。しかしリフォームには、多額の費用が必要となるため、解体して更地にしたほうがコストはかかりません。

更地にしないほうがよいケース

更地にしないほうがよいケースとしては、以下に挙げる3つの場合が挙げられます。

- 建物に価値がある

- 解体費用が高額になる

- 再建築不可物件である

建物自体に価値があるケースとは、たとえば古民家としての利用価値があるなどの場合です。古い建物で管理が行き届いている場合には、建物の価値が認められるケースもあります。この場合は、解体せずに売却したほうがより利益を得られるため、更地にせずに売却するとよいでしょう。

また解体費用が高額な場合には、解体し更地にして売却したとしても手元に残るお金が少なくなってしまいます。そのため、解体せずに売却したほうが余計な手間やコストがかかりません。

再建築不可物件の場合にも、解体はしないほうがよいでしょう。再建築不可物件とは、その名のとおり更地にしてしまうと建て直せない物件を指します。都市計画区域と準都市計画区域内に設定されており、解体すると新たな家を建てられません。

土地を更地にして売却するメリット

土地を更地にして売却するメリット

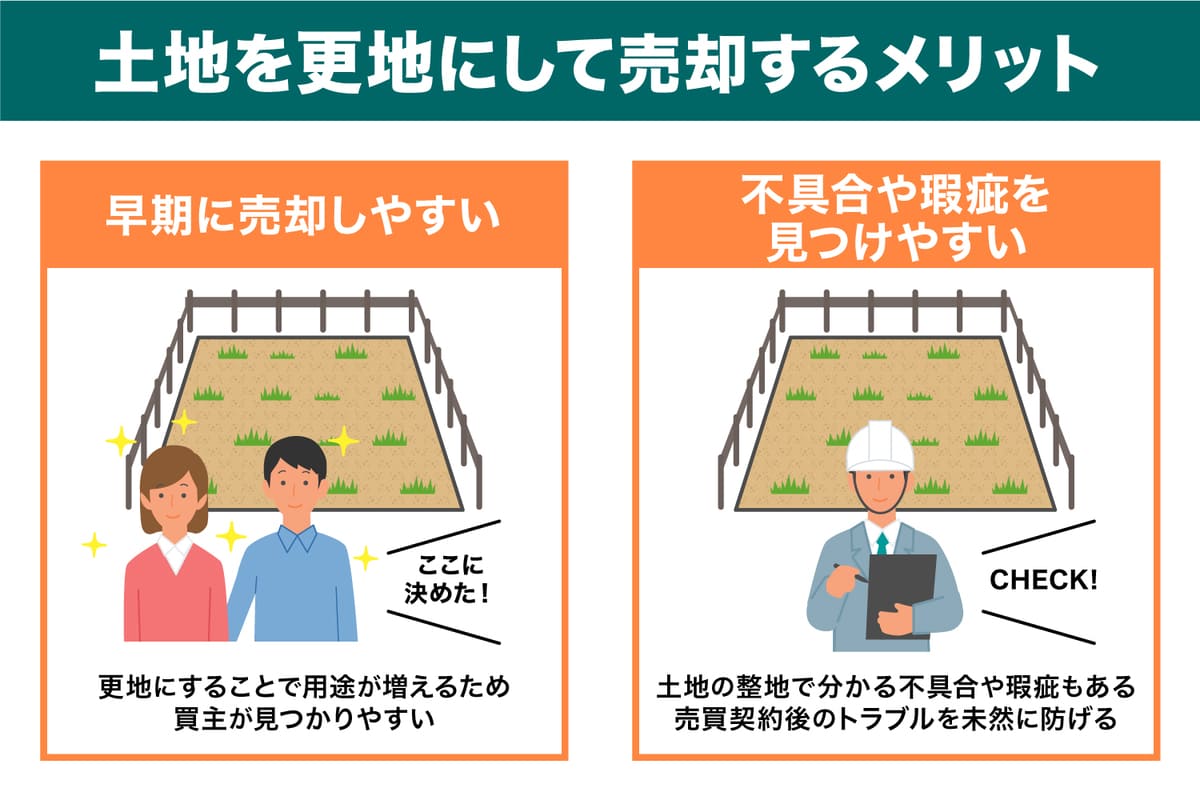

土地を更地にして売却するとどのようなメリットがあるのでしょうか。更地にして売却するメリットは主に2つです。ここからはそれぞれのメリットについて詳しく解説します。

早期に売却しやすい

土地を更地にすると、早期に売却しやすいというメリットがあります。更地の状態で売却すれば、建物以外の別の用途で使いたい、すぐに建物を建てたいなど、買主のさまざまな需要を満たしやすいです。更地にすることで用途が増えるため買主が見つかりやすくなり、早期に売却できる可能性が高くなるでしょう。

また更地は購入希望者が多いという特徴もあります。購入希望者の数が多いと売却価格も高くなる傾向にあるため、できるだけ高い価格で売却したいという場合にも向いています。特に建物の劣化が進んでいるなど、建物が古く価値が低い場合には更地にしたほうが価値が上がりやすいでしょう。

また建物が建っていないため土地の土壌調査や地盤調査も行いやすくなり、すぐに売却しやすくなる点は大きなメリットです。

不具合や瑕疵を見つけやすい

建物を解体すると、不具合や瑕疵、契約上の不適合責任などが見つかりやすいというメリットもあります。建物を解体して土地の整地をしないと瑕疵が分からないケースも多いです。建物を解体して整地にする中で不具合が見つかることで、売買契約後のトラブルを未然に防げることもあります。

たとえば、土の中から建物の基礎部分やコンクリート片、屋根瓦などの建築資材・水道管・浄化槽・井戸などの埋蔵物が発見されるケースも多いです。埋蔵物があるまま売買契約を進めると、買主と売主との間で後々トラブルに発展する可能性があります。しかし更地にして整地をしておけば、契約前に埋蔵物が見つかるためトラブルが起こるのを防げるのです。

土地を更地にして売却するデメリット

土地を更地にして売却するデメリット

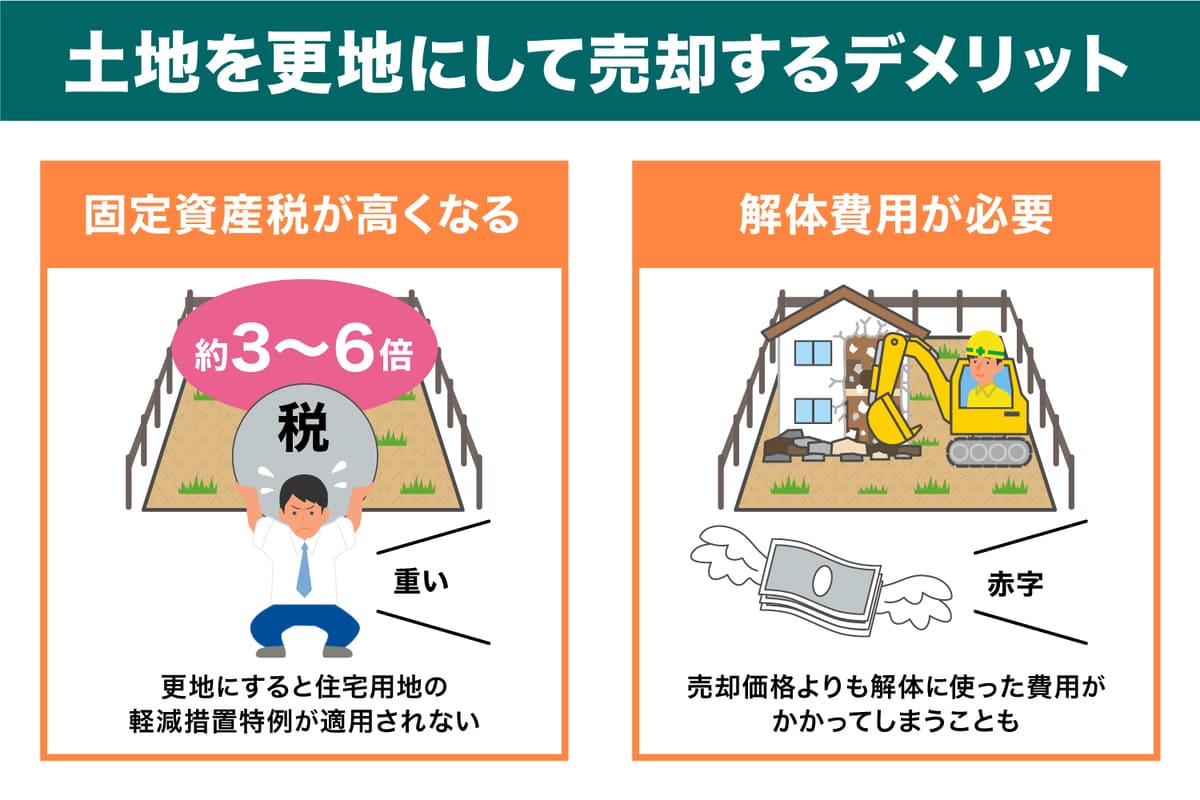

土地を更地にして売却すると、デメリットが生じる可能性もあります。ここからは土地を更地にして売却する2つのデメリットについて、詳しく解説します。

固定資産税が高くなる

更地にすると、固定資産税が高くなる点はデメリットでしょう。建物が建っている場合には住宅用地の軽減措置特例が適応されるため固定資産税が抑えられるのですが、更地にしてしまうと特例が適用されなくなり固定資産税が約3~6倍と高くなってしまいます。更地の固定資産税は、課税標準額(固定資産税評価額)に税率の1.4%をかけることで算出可能です。更地の固定資産税の計算式は以下のとおりです。(※1)

固定資産税評価額×一定係数=更地の固定資産税

非住宅用地である更地の固定資産税評価額は、地価公示価格の70%を目途に決められています。一方で居住が目的の建物が建っている住宅用地の場合には、上記計算式の一定係数が6分の1もしくは3分の1になるため課税標準額が大幅に低くなります。(※2)

そのため更地と建物付き土地を比較すると、固定資産税は更地のほうが高くなるのです。土地が売れない期間が長くなると固定資産税の負担が増えるため、早めに売却できるように対策をする必要があります。

※1 出典:東京都主税局「固定資産税・都市計画税(土地・家) | 税金の種類」

※2 出典:総務省「固定資産税」

解体費用が必要

更地にするためには建物を解体する必要があり、解体費用が発生します。解体費用は売主側が負担する必要があり、更地にするにはある程度の費用がかかります。解体する建物の規模や依頼する解体業者によっても必要な費用は異なりますが、いずれにしてもまとまった費用を捻出しなければなりません。

また解体費用を用意して更地にしたものの、土地が思ったよりも高く売却できないというケースもあります。売却価格よりも解体に使った費用が高くなり、結果的に損をしてしまわないように不動産会社選びや解体業者選びは慎重に行いましょう。

不動産サービス総合比較サイト「リビンマッチ」では、複数の不動産会社に無料で土地の一括査定を依頼できます。条件を入力するだけで最大6社の不動産会社より一括査定を受けられるため、手間なく複数の不動産会社を比較できます。土地の売却を検討している場合はぜひお試しください。

建物の解体工事とは

解体工事の風景

建物の解体工事をする際には、リサイクル法によって廃材の処理方法が定められています。そのため廃材の種類によって解体方法が異なるケースが一般的です。

解体工事と言うと、重機などの建設用大型機械による工事をイメージする方も多いでしょう。しかし解体工事では、機械作業と手作業を組み合わせて行うのが基本です。たとえば、建物の基礎部分や構造部分などは機械で解体するのが一般的ですが、ベランダや建具、内装材や設備などについては手作業で解体し、運搬処理を行います。このように解体工事は手作業による分別作業も多いため、まとまった期間や費用が必要です。

解体工事にかかる費用の相場

解体工事にかかる費用の相場は、木造・鉄骨造・鉄筋コンクリート造など構造によっても異なります。それぞれの構造の坪単価の相場は、以下のとおりです。

- 木造:約3万~5万円

- 鉄骨造:約4万~6万円

- 鉄筋コンクリート造:約5万~7万円

小さい建物ほど坪単価が高くなってしまうため割高になり、大きい建物ほど坪単価が安くなるため割安になる傾向があります。解体費用は、以下の式である程度、算出可能です。

坪単価×広さ=解体費用

たとえば、木造で30坪の場合には約90万〜150万円が解体費用の相場です。解体費用は解体する建物の規模や構造によっても異なりますが、約100万~200万円を想定しておくとよいでしょう。

ただし実際にかかる費用は地域や作業環境、業者などによっても異なります。たとえば、機械や車両の出入りがしにくいケースや安全のために警備員を配置する必要があるケース、廃材処理場との距離が離れているケースなどは費用がかかる可能性が高いです。また条件によって実際にかかる費用は異なるため、あくまでも目安として覚えておきましょう。

更地にした土地の売却にかかる税金

更地にした土地の売却にかかる税金

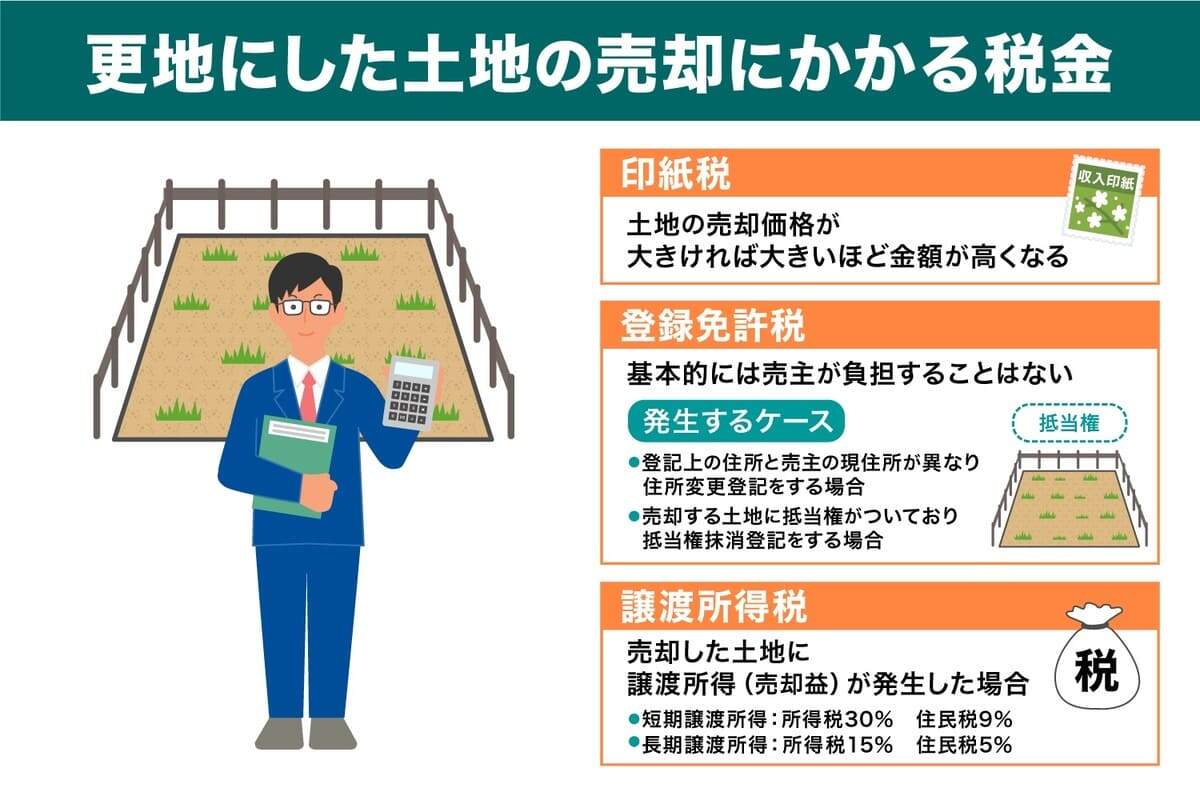

更地にした土地を売却する際には税金がかかります。土地の売却にかかる税金としては、印紙税・登録免許税・譲渡所得税の3つが挙げられます。ここでは各税金について詳しく見ていきましょう。

印紙税

印紙税は土地に限らず、すべての売買契約にかかる税金です。契約書などを交わす際にも必要となるため、馴染みがある人も多いでしょう。土地の売却の際には、納税の証明として契約書に印紙を貼りつけます。なお印紙税は1万円未満の取引ではかかりません。しかし土地の売却で1万円未満というケースが考えにくいため、土地の売却では必ずかかると考えておいてよいでしょう。

印紙税は相続した土地の売却価格が大きければ大きいほど金額が高くなります。2024年3月31日までの間に作成される契約書は軽減措置の対象です。具体的な金額は以下のとおりです。(※)

| 契約金額 | 本則税率(円) | 軽減税率(円) |

|---|---|---|

| 10万円を超え50万円以下のもの | 400 | 200 |

| 50万円を超え100万円以下のもの | 1,000 | 500 |

| 100万円を超え500万円以下のもの | 2,000 | 1,000 |

| 500万円を超え1千万円以下のもの | 1万 | 5,000 |

| 1千万円を超え5千万円以下のもの | 2万 | 1万 |

| 5千万円を超え1億円以下のもの | 6万 | 3万 |

| 1億円を超え5億円以下のもの | 10万 | 6万 |

| 5億円を超え10億円以下のもの | 20万 | 16万 |

| 10億円を超え50億円以下のもの | 40万 | 32万 |

| 50億円を超えるもの | 60万 | 48万 |

※出典:国税庁「不動産売買契約書の印紙税の軽減措置」

登録免許税

登録免許税とは、不動産・船舶・航空機・会社・人の資格などについての登記や登録、特許・免許・許可・認可・認定・指定および技能証明について課税されるものです。買主が自らの土地として所有権移転登記をする際に支払います。そのため基本的には売主が負担することはありませんが、まれに登録免許税が発生するケースがあります。

登録免許税が発生するケースとしては、以下の2つです。

- 登記上の住所と売主の現住所が異なる場合に住所変更登記をする場合

- 売却する土地に抵当権がついており抵当権抹消登記をする場合

抵当権とは住宅ローンなどを金融機関から借りる際に、金融機関が土地や建物に設定する権利です。金融機関により担保として設定され、返済が滞った場合には不動産を差し押さえて債務の返済を確保するという役割があります。抵当権が付いたままでも土地の売却は可能ですが、抵当権付きのまま購入する人がほとんどいない、債権者の了承が得られないという問題があります。そのため土地の売却をする場合には、返済を完了して抵当権を抹消しなければなりません。

譲渡所得税

譲渡所得とは、相続した土地を売却した際に発生した利益(売却益)を指します。譲渡所得には所得税と住民税が発生するため、土地を売却して利益を得た場合には税金を納めなければなりません。

譲渡所得税は給与所得とは異なり、他の所得と合算できない分離課税方式が取られています。譲渡所得税は、売却した土地に譲渡所得(売却益)が発生した場合にのみかかる税金であり、土地の所有期間によって税率が変動します。

税率は所得期間5年をボーダーとして、税率が変更される仕組みになっており、5年以下の場合は短期譲渡所得、5年を超える場合には長期譲渡所得が適応されます。所有期間は相続した日から数えるのではなく、被相続人が土地を取得した日から数えてください。つまり被相続人が所有していた期間も引き継ぐことになるため、所有期間を計算する際には気をつけましょう。それぞれの税率は以下のとおりです。(※)

- 短期譲渡所得:所得税30%、住民税9%

- 長期譲渡所得:所得税15%、住民税5%

※出典:国税庁「土地や建物を売ったとき」

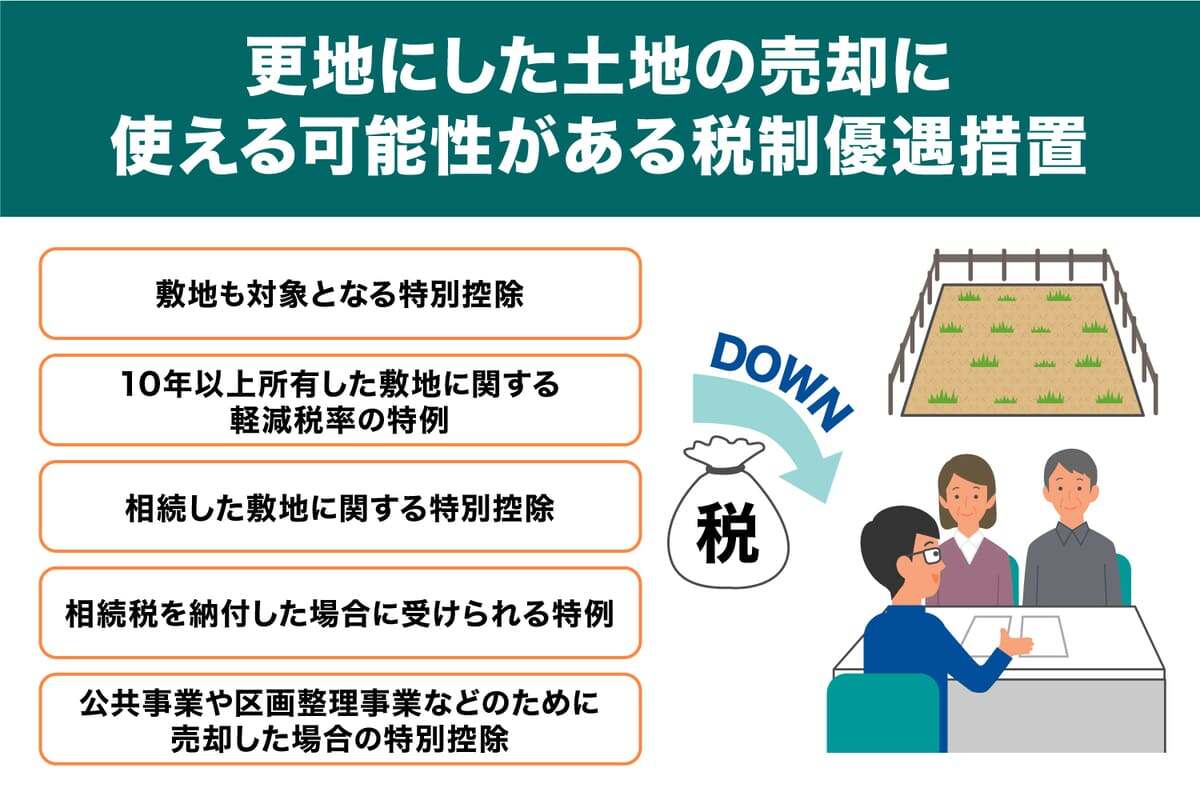

更地にした土地の売却に使える可能性がある税制優遇措置

更地にした土地の売却に使える可能性がある税制優遇措置

更地にした土地を売却する際には、税制優遇措置が使える可能性があります。税制優遇措置を活用すれば節税につながるため、事前にしっかりと把握しておきましょう。ここからは、土地の売却に使える税制優遇措置について詳しく解説します。

敷地も対象となる特別控除

マイホームを売却した際に使える特例は、更地にして売却した場合でも条件を満たしていれば特別控除の対象となります。

マイホームを売ったときの特例では、居住用財産を売ったときに所有期間の長さに関係なく譲渡所得から最大3,000万円まで控除が可能です。空き家を更地にして売却するときに特例の適用を受けるには、以下の要件を満たす必要があります。

- 住まなくなった日から3年が経過する日が属する年の12月31日までに売却する

- 敷地の譲渡契約が家を取り壊した日から1年以内に締結され、かつ住まなくなった日から3年を経過する日の属する年の12月31日までに売却する

- 家を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などに使っていない

- 売却した年やその前年、前々年にその他のマイホームに関する特例を受けていない

- 災害によって住めなくなった家は、その敷地に住まなくなった日から3年を経過する日の属する年の12月31日までに売却する

- 売主と買主が親子や夫婦など特別な関係でないこと

※出典:国税庁「マイホームを売ったときの特例」

10年以上所有した敷地に関する軽減税率の特例

10年以上所有していたマイホームやその敷地を売却した場合に、一定の要件を満たせば税率が低くなります。更地にした土地の売却でも対象となるため、積極的に利用するようにしましょう。

軽減税率の特例は、マイホームを売却して要件に当てはまる場合には、長期譲渡所得の税額を通常よりも低い税率で計算可能です。軽減税率の特例を受ける場合には、以下の要件をすべて満たさなければなりません。

- 日本国内にある自分が住んでいる家、もしくは家とともにその敷地を売ること

- 取り壊された家およびその敷地は、家が取り壊された日の属する年の1月1日において所有期間が10年を超えるものであること

- 家を取り壊した日から1年以内に譲渡契約が締結され、住まなくなった日から3年を経過する日の属する12月31日までに売ること

- 売った年の前年および前々年にこの特例の適用を受けていないこと/li>

- 売った家や敷地について、他の特例の適用を受けていないこと

- 親子や夫婦など特別な関係のある人に対して売ったものではないこと

具体的な税額については、以下の計算式で確認できます。

| 長期譲渡所得額 | 税額の計算式 |

|---|---|

| 6,000万円以下 | 長期譲渡所得額×10% |

| 6,000万円超 | (長期譲渡所得額-6,000万円)×15%+600万円 |

※出典:国税庁「マイホームを売ったときの軽減税率の特例」

相続した敷地に関する特別控除

相続した土地を売却した場合には、一定の要件を満たせば相続空き家の3,000万円特別控除を受けられます。

この特別控除では、相続または遺贈によって取得した被相続人居住用家屋または敷地などを2023年12月31日までの間に売却すると、譲渡所得の金額から最大3,000万円まで控除可能です。特別控除の対象となるには、以下に挙げる3つの要件をすべて満たしている必要があります。

- 1981年5月31日以前に建築された

- 区分所有建物登記がされている建物でない

- 相続の開始の直前において被相続人以外に居住をしていた人がいなかった

また、特別控除を受けるための要件もあります。

- 相続または遺贈により家や敷地などを取得した人が売却をする

- 相続時から取り壊し時まで事業用や貸付用、または居住用に提供されていない

- 相続開始があった日から3年を経過する日の属する年の12月31日までに売却する

- 売却代金が1億円以下である

※出典:国税庁「被相続人の居住用財産(空き家)を売ったときの特例」

相続税を納付した場合に受けられる特例

相続した土地を売却して一定の条件を満たしていれば、取得費加算の特例を受けられます。取得費加算の特例とは、相続または遺贈によって取得した土地や建物、株式などの財産を一定期間内に譲渡した場合に相続税額のうち一定金額を譲渡資産の取得費に加算できるというものです。適用を受けるための要件は以下のとおりです。

- 相続や遺贈により財産を取得した者である

- その財産を取得した人に相続税が課税されている

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡している

また取得費に加算する相続税額は、以下の計算式で求められます。(※)

相続税額×(相続税の課税価格の計算の基礎とされた譲渡した財産の相続税評価額÷[取得財産の価額+相続時精算課税適用財産の価額+純資産額に加算される暦年課税分の贈与財産の価額]=取得費に加算する相続税額

ただし、取得費に加算する相続税額が特例を計算しないで計算した譲渡益の金額を超える場合には、譲渡益相当額が加算する相続税額になります。

※出典:国税庁「相続財産を譲渡した場合の取得費の特例」

公共事業や区画整理事業などのために売却した場合の特別控除

公共事業や区画整理事業などのために売却し、一定の要件を満たしている場合には収用交換等の場合の譲渡所得等の特別控除の特例が受けられます。農地の売却についても税制優遇があります。

収用交換等の場合の譲渡所得等の特別控除の特例は、所有する土地を公共事業や区画整理事業などのために売却して要件を満たせば、特別控除として5,000万円までの控除が受けられる制度です。特別控除の特例が適用されるための要件は以下のとおりです。(※)

- 売却した土地建物が固定資産である

- その年の公共事業のために売った資産のすべてについて収用等に伴い代替資産を取得した場合の課税の特例を受けていない

- 最初の買い取りなどの申し出があった日から6カ月を経過した日までに売却している

- 公共事業の施行者から最初の買い取りなどの申し出を受けたものが譲渡している

※出典:国税庁「収用等により土地建物を売ったときの特例」

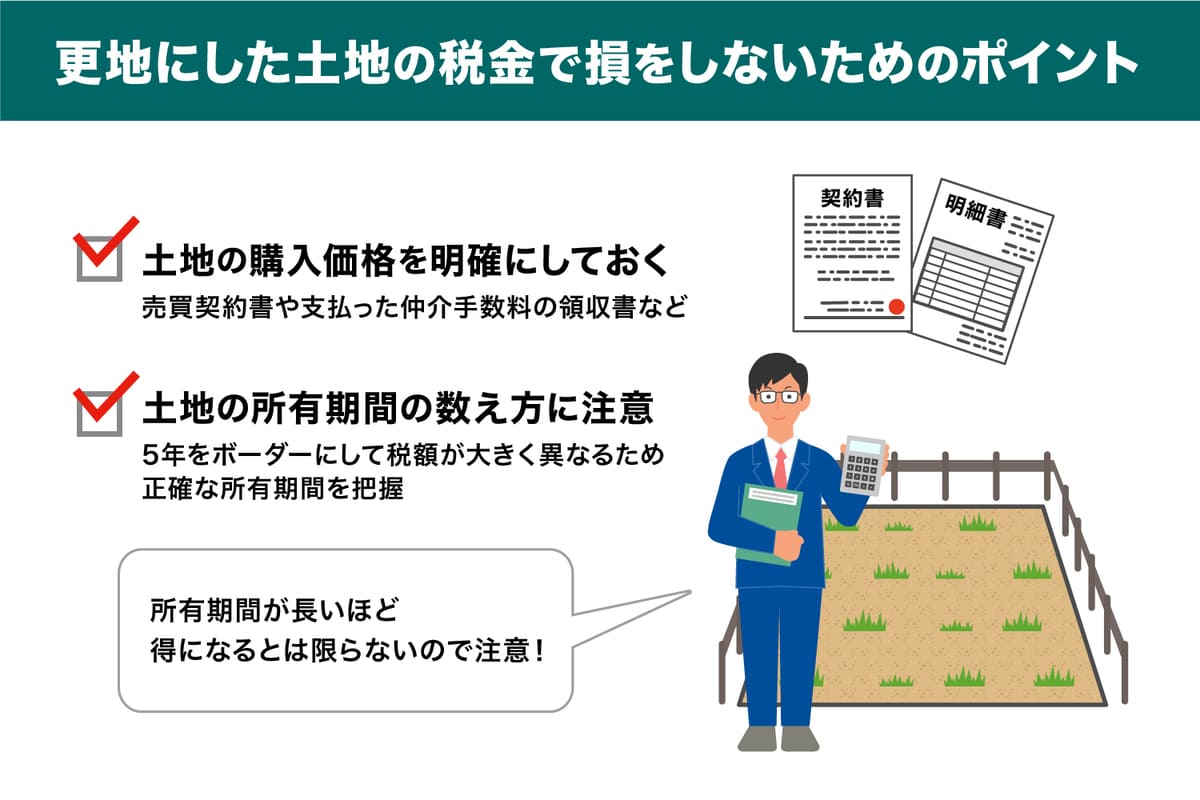

更地にした土地の税金で損をしないためのポイント

更地にした土地の税金で損をしないためのポイント

更地にした土地の税金で損をしないためには、購入価格や所有期間などをしっかりと把握しておきましょう。ここからは、更地にした土地の税金で損をしないためのポイントを詳しく解説します。

土地の購入価格を明確にしておく

税金で損をしないためには、土地の購入価格を明確にしてください。そのため購入価格を証明できるような書類を探しましょう。売買契約書や支払った仲介手数料の領収書など、土地の売買に関わる書類を集めて申告します。売買契約書以外でも購入価格が分かるものがあれば、認められる可能性があるため、売買契約書が見つからない場合は関連書類を探して税務署に相談してみるとよいでしょう。

土地の購入価格が明確にできない場合、支払う税金が高くなるケースが多いです。土地を購入した価格が分からない場合、売却価格の5%を取得費とするという決まりがあります。(※)そのため、取得費が本来の価格よりも低くなる傾向があります。取得費が低くなれば譲渡所得が高くなるため、支払う税金が結果的に高くなってしまうのです。余計な税金を支払わないためにも、土地の購入価格をしっかりと調べて証明できる書類を集めておくとよいでしょう。

※出典:国税庁「No.3258 取得費が分からないとき」

土地の所有期間の数え方に注意する

納税額に大きく関わってくる、土地の所有期間も正確に把握しておきましょう。前述したとおり、土地の所有が5年を超える場合には長期譲渡所得、5年以下なら短期譲渡所得に分けられますが、短期譲渡所得では税率がほぼ2倍になります。このように、5年をボーダーにして税額が大きく異なるため、正確な所有期間を把握しましょう。

なお、所有期間の数え方は独特です。土地を取得した日から売却年の1月1日までの年数が所有期間であり、原則としては引き渡し日を採用します。ただし、契約日を採用できるケースもあるため事前に確認しましょう。

また土地を相続した場合には、被相続人が取得した日から数えてください。

たとえば、2017年4月1日に土地を取得して2022年9月1日に売却したとしましょう。この場合、2017年4月1日~2022年1月1日までで数えるため、所有期間は4年9カ月となります。実際に住んでいた期間が5年を超えていたとしても、所有期間は5年未満となるため注意が必要です。

所有期間が長いほど得になるとは限らないことに注意

譲渡所得税は、土地の所有期間が5年以下だと税率が高くなることが一般的です。しかし長期間保有していたほうが必ずしも得になるとは限りません。場合によっては、早く売却したほうが手元に残るお金が増えるケースもあるため、状況に応じて売却するタイミングを見極めるようにしてください。

たとえば「相場よりも高い価格でよいのでその土地を購入したい」という人がいる場合、売却価格によっては税金が多少高くても手元に残るお金が増える可能性があります。

また併せて、税金の特例が受けられるかどうかも確認しましょう。相続から3年以内に売却、転居から3年以内に売却といった要件を満たすことで受けられる特例もあり、早めに売却して特例を使ったほうがお得になる場合もあります。

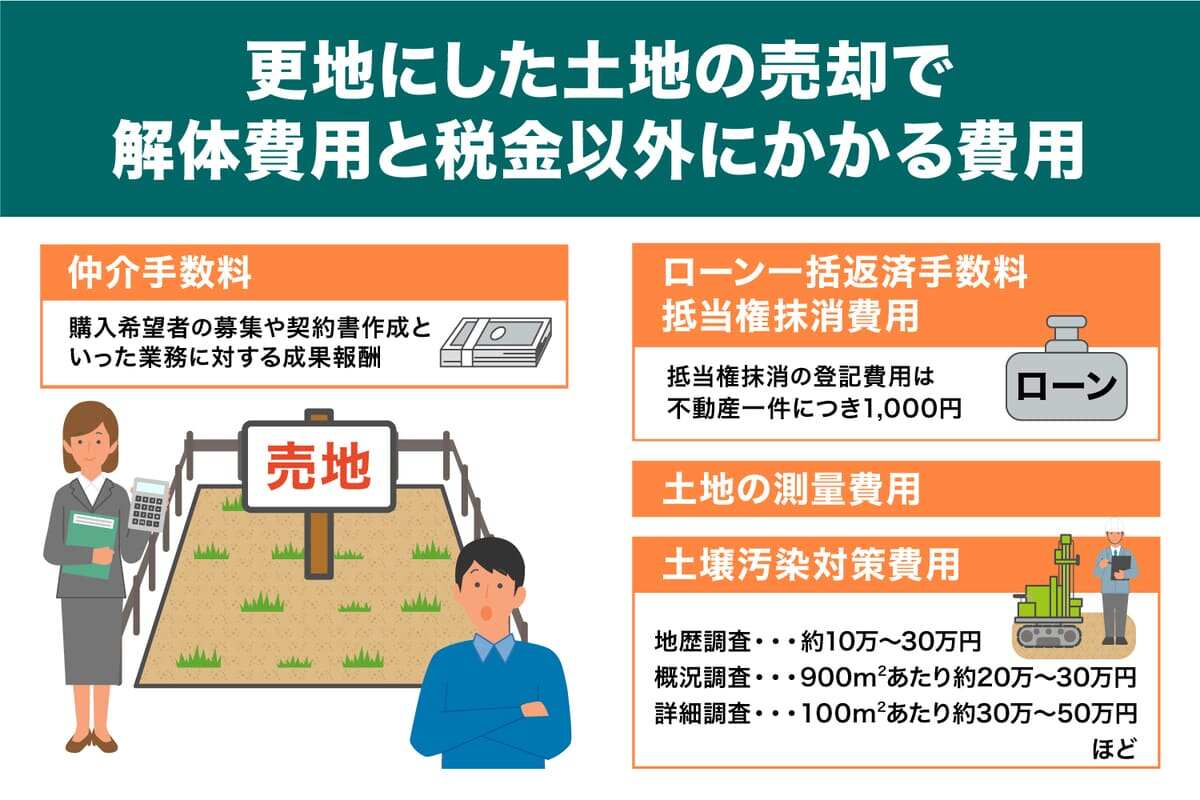

更地にした土地の売却で解体費用と税金以外にかかる費用

更地にした土地の売却で解体費用と税金以外にかかる費用

更地にした土地の売却にかかる費用は、解体費用や税金だけではありません。その他にも、さまざまな費用が発生します。ここでは土地の売却で発生する諸費用について解説します。

仲介手数料

土地の売却で不動産会社に仲介を依頼する場合には、売買契約が成立したときに仲介手数料を支払うようにしましょう。仲介手数料とは、購入希望者の募集や契約書作成といった仲介業務に対する成果報酬であり、不動産会社に依頼して土地を売却した際に基本的に発生する費用です。

仲介手数料は、売買価格ごとに宅地建物取引業法によって上限が定められており、決められた範囲の中で設定します。売買価格ごとの仲介手数料の上限は、以下のとおりです。(※)

| 売買価格(税抜) | 仲介手数料上限 |

|---|---|

| 200万円以下の部分 | 売買価格×5%+税 |

| 200万円超~400万円以下の部分 | 売買価格×4%+税 |

| 400万円を超える部分 | 売買価格×3%+税 |

仲介手数料の上限は定められていますが、上限以外の仲介手数料の内容は不動産会社によって異なるため、納得できる仲介手数料であるかどうかを確認して不動産会社を選ぶようにしましょう。

不動産会社を選ぶ際には、一括査定サービスを利用するのがおすすめです。不動産の一括査定サービス「リビンマッチ」では、一度条件を入力すれば複数の不動産会社の査定を一括で受けられます。手軽に条件に合った不動産会社を見つけられるでしょう。

※出典:国土交通省「宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額」

ローン一括返済手数料・抵当権抹消費用

売却予定の土地や戸建てにローン残債がある場合には、抵当権を抹消しなければなりません。抵当権がついたままだと買主がつかなかったり債権者の了承が得られなかったりするため、抵当権を抹消しましょう。

抵当権を抹消するにはまずローンを完済する必要があり、ローンの一括返済手数料が発生します。一括返済手数料は金融機関ごとに異なるため、事前にローンを組んだ金融機関に確認しておきましょう。一般的には数千円~数万円、場合によっては10万円を超える場合もあります。

また抵当権抹消に関する費用も発生します。抵当権抹消の登記費用は、不動産一件につき1,000円です。(※)抵当権抹消の手続きは自分での対応も可能ですが、司法書士に依頼するのが一般的です。司法書士に抵当権抹消の登記を依頼する場合には、司法書士への報酬も費用として発生します。報酬は司法書士によって異なるため、事前に確認しておくと安心です。

※出典:法務局.「住宅ローン等を完済した方へ(抵当権の登記の抹消手続のご案内)」

土地の測量費用

土地を売却する際には、測量が義務付けられているわけではありません。しかし買主からの要望がある場合には、測量を行うケースが多いです。また古い土地の場合には境界があいまいになっているケースもあります。土地の売却では境界線に関するトラブルが起こりやすいため、隣地とのトラブルを回避するために測量を行う場合もあります。

測量は、土地家屋調査士や測量士に依頼して行ってもらいます。また測量の際には隣地所有者の立ち合いも必要となるため、測量をする旨を伝えて立ち会ってもらいましょう。土地の測量費用は、隣接地が一般的な家であれば100平米あたりで40万円前後が相場です。ただし、隣接地と境界トラブルがあったり複雑な形状の土地だったりする場合には手間がかかり、費用も高くなりがちです。測量は通常1~3カ月ほどかかるため、測量の期間も考慮しながら売却計画を立てるようにしましょう。

土壌汚染対策費用

土壌汚染の有無は土地を購入するかどうかのポイントとなるため、土地の売却を検討している場合には、土壌汚染の調査や対策費用も考慮しておくとよいでしょう。

土壌調査と一口に言っても内容はさまざまです。たとえば、土地の利用履歴を調べる調査や土地の表層を調べる概況調査などがあります。またボーリングを用いて深さ約10メートルまでを調べる詳細調査などもあり、詳しく調査するものほど費用がかかりやすいです。地歴調査の場合は約10万~30万円、概況調査の場合には900平方メートルあたり約20万~30万円、詳細調査の場合には100平方メートルあたり約30~50万円が相場です。

土壌が汚染されていると分かった際には、そのままでの売却が難しくなります。そのため浄化が必要となりますが、汚染内容によって浄化の方法や対策が異なります。費用も汚染の状況や浄化対策により変動するため、依頼する業者に確認しましょう。

まとめ

土地を売却する場合、更地にするか悩む場合も多いでしょう。家自体に価値がある場合や解体費用が高額になる場合、一般的には再建築不可物件以外であれば更地にして売却したほうがよいとされています。なお更地にすると固定資産税が高くなるため早めに売却しましょう。

土地の売却には不動産会社選びが重要です。不動産サービス総合比較サイト「リビンマッチ」では、インターネット上で条件を入力するだけで、最大6社の不動産会社から無料で査定を受けられるので手間なく自分の条件に適した不動産会社を見つけられます。土地の売却をお考えなら、ぜひお気軽にご利用ください。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

離婚で家を財産分与 (27) 老後の住まい (24) 売れないマンション (16) 一括査定サイト (15) 離婚と住宅ローン (13) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚と家 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚準備 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) マンションか戸建てか (3) サブリース (3) イエウール (3) 不動産価格推移 (3) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて