3,000万円特別控除の特例とは?自宅や不動産売却後に使えます!

不動産売却では利益に対して課税がされます。きちんと税金対策したいところですが、控除(特例)など選択肢がいくつもあって、わかりにくいのではないでしょうか?

ここでは3,000万円特別控除をはじめ、不動産売却の時に使える特例についてご紹介します。他にも要件を満たせば適用できる特例がいくつかありますので、まとめて見ていきましょう。

もくじ

不動産売却における3,000万円特別控除の概要

不動産売却益というのは譲渡所得と呼ばれ、通常の給与所得などとは分けて課税されます。(分離課税)そのため、所得税の考え方については少し注意しなくてはいけません。

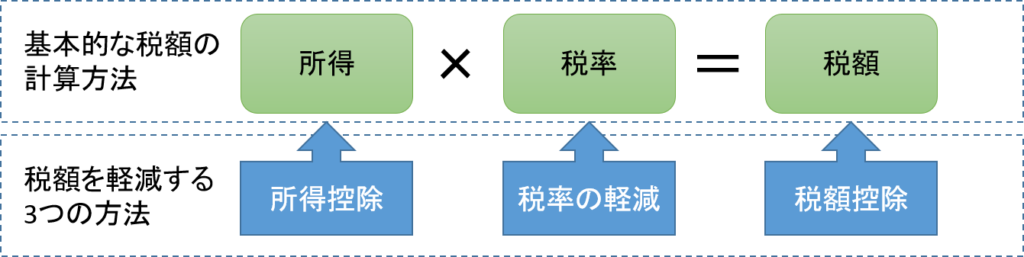

まず、所得税負担の軽減については大きく3つに分けることができます。

所得×税率=税額

- 所得控除

- 不動産売却などで得た課税所得を減額する控除です。要件を満たすことで、所得から一定額を差し引くことができ、間接的に税負担を軽くできます。ここでご紹介する「3,000万円の特別控除」は、不動産売却で生じた課税所得(譲渡所得)を減額できる所得控除に該当します。

- 税率の軽減

- 所得税は課税所得に税率を乗じて計算します。つまり税率が小さくなれば支払う税金も少なくなります。不動産売却では不動産の所有期間に応じて税率が小さくなる仕組みがあり、さらに長期所有の場合に適用できる軽減税率の特例もあります。所有期間に応じて異なる税率についてはこちらをご参照ください。

- 税額控除

- 所得税額から直接、一定額を差し引く控除です。株式などに関する配当控除や外国で課税されている場合の外国税額控除などがこれにあたります。マイホームの売却ではあまり関係のない控除でしょう。

不動産売却における3,000万円の特別控除

3,000万円の特別控除とは、住むことを目的とした不動産(居住用不動産)の売却を対象に、譲渡所得を最高で3,000万円まで控除できる特例です。不動産売却の譲渡所得の計算は少し複雑ですので、計算から順に見ていきましょう。

譲渡所得は以下のように計算します。

不動産の売却代金は売買契約書に記載されている金額です。ここから不動産を取得した時にかかった費用(物件の購入費を含む)と、不動産の売却時にかかった費用を差し引いて譲渡所得を算出します。

ここに特例が適用されると、

となります。もし譲渡所得から(最大で)3,000万円を引いた結果として金額が0になれば、税負担はありません。言い換えると、税率などに関係なく税金対策(節税)ができる特例であることがわかります。

不動産売却で3,000万円特別控除の適用要件と必要書類

3,000万円特別控除は、場合によっては税負担がなくなるので適用したい控除ですが、誰でも適用できるのではなく、以下の要件を満たさなくてはいけません。

3,000万円の特別控除の適用要件

- 自分が住んでいる家で、家と敷地などをあわせて売ること

- 住んでいない・家がなくなっている場合は、住まなくなってから3年経った年の年末までに売ること

- 親子間・夫婦間などの売買でないこと

- 売った年を含む過去3年で3,000万円の特別控除の特例を受けていないこと

- 売った年を含む過去3年でマイホーム買換えや交換の特例を受けていないこと

- 収用等の特例など他の特例を受けていないこと

かなり細かく規定されているため、実際は不動産会社に相談した方が無難ですが、要するに、他の特例を受けておらず、初めて不動産会社と契約してマイホームを売却する方は3,000万円特別控除の対象になることが多いです。

続いて3,000万円特別控除を適用するために必要な書類についてご紹介します。

3,000万円控除適用のための必要書類

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 住民票の写し

※譲渡日から2カ月経過した後に、該当物件所在地の市町村長が発行したもの

不動産所得は給与所得とは分けて計算する「分離課税所得」に該当するので、サラリーマンや公務員であっても確定申告が必要です。つまり確定申告で必要な書類が3,000万円特別控除における必要書類とも言えます。上記書類に3,000万円特別控除の特例を受ける旨を記載して、税務署に提出しましょう。

確定申告についてはこちらで詳しくご紹介していますので参考にしてみてください。

長期所有の軽減税率は3,000万円特別控除と併用できる

書類

不動産売却には所有期間に応じた優遇税制があり、長く所有した不動産ほど税率が軽減されます。所有期間の優遇税制は「税率の軽減」に該当し、「所得控除」である3,000万円の特別控除と併用することができるので、ご紹介します。

居住用の不動産売却における軽減税率の特例

不動産売却では不動産の所有期間で税率が変わります。所有期間が5年を下回るものを短期譲渡所得、5年を上回るものを長期譲渡所得と言い、以下のように税率が違います。

| 所得税 | 住民税 | 合計 | |

|---|---|---|---|

| 短期譲渡所得 | 30.63% | 9% | 39.63% |

| 長期譲渡所得 | 15.315% | 5% | 20.315% |

※所得税には、復興特別所得税として所得税の2.1%が加算されています

さらに「マイホームを売ったときの軽減税率の特例」という特例があり、所有期間が10年を超えた不動産売却でさらなる軽減税率が適用されます。

| 長期譲渡所得金額 | 所得税 | 住民税 | 合計 |

|---|---|---|---|

| 6,000万円までの部分 | 10.21% | 4% | 14.21% |

| 6,000万円を超えた部分 | 15.315% | 5% | 20.315%< |

軽減税率の特例が適用されると、最も高い税率の時と比較して約25%、負担を軽減することができます。ただし、軽減税率の特例適用にも要件があるので確認しておきましょう。

マイホームを売ったときの軽減税率の特例の適用要件

- 売った年の1月1日で、家と敷地を所有して10年以上経過していること

- 自分が住んでいる家で、家と敷地などとをあわせて売ること

- 住んでいない・家がなくなっている場合は、住まなくなってから3年経った年の年末までに売ること

- 親子間・夫婦間などの売買でないこと

- 売った年を含む過去3年でこの軽減税率の特例を受けていないこと

- 売った年を含む過去3年でマイホーム買換えや交換の特例を受けていないこと

- 収用等の特例など他の特例を受けていないこと

不動産売却における控除・特例の節税効果は?

ここで3,000万円の特別控除・軽減税率の特例を併用した場合ではどのくらいの納税額となるのか、具体例を使ってを確認していきましょう。

※取得費が900万円、譲渡費用が100万円の不動産が5,000万円で売却できた場合

| 3,000万円の特別控除 | 適用なし | 適用あり |

|---|---|---|

| 不動産の売却代金 | 5,000万円 | 5,000万円 |

| 取得費 | – 900万円 | – 900万円 |

| 譲渡費用 | – 100万円 | – 100万円 |

| 控除額 | なし | – 3,000万円 |

| 課税譲渡所得 | 4,000万円 | 1,000万円 |

適用ありとなしを比較してみると、3,000万円の特別控除が適用された場合は課税譲渡所得が1,000万円まで減額されます。この不動産売却で生じる税金(所得税・住民税の合計)の額を、所有期間に応じた3つの税率をかけ合わせて計算してみましょう。

| 税率 | 適用なし | 適用あり | |

|---|---|---|---|

| 短期譲渡所得 | 39.63% | 1,585万円 | 396万円 |

| 長期譲渡所得 | 20.32% | 813万円 | 203万円 |

| 軽減税率の特別控除 | 14.21% | 568万円 | 142万円 |

場合によっては1,000万円もの納税金額の差が生じています。ここから、3,000万円の特別控除が適用できるかどうかや所有期間がどのくらいかによって、最終的な所得税が大きく変わることがわかります。

なお、所有期間がわからない場合は、査定依頼をすることで不動産会社の担当者が登記簿を調べてくれることもあります。

3,000万円特別控除以外に不動産売却で使える特例

パソコン

3,000万円の特別控除の他にも、いくつかの特例があります。他の特例によって税金対策ができるかもしれませんので、みていきましょう。

不動産売却における3,000万円の特別控除以外の特例

買い換えが伴う場合や、公共事業や土地の収用が伴う場合には他の特例が用意されています。これらは3,000万円の特別控除が適用できない場合や、併用・代用して税金を抑えたい場合に活用できます。

買い替え特例

買い替えの場合、売却時に発生した譲渡所得をその時点では課税せず、将来に繰り延べられる「特定のマイホームを買い換えたときの特例」があります。

買い替え特例を適用すると、今の家を売った時の譲渡所得(損失)と買い替えた家を将来に売るときの譲渡所得(損失)を相殺(合算)することができます。3,000万円の特別控除とは併用できませんが、場合によって買い替え特例の方が税金を抑えられるかもしれないので、比較してみるといいでしょう。

その他の特例

他にも不動産売却に関する特別控除の特例があるので、一覧でご紹介します。

- 被相続人の空き家を売ったときの3,000万円の特別控除の特例

- 平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除の特例

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

農地保護・拡大の観点から作られた特例やリーマンショックによる損失を軽減する特例、相続した空き家を売却しやすくする特例など、使う場面は限定的ですが、場合によって節税できる特例があります。

【参考】住宅ローン控除(減税)に関する注意点

住宅ローン控除は「住宅借入金等特別控除」とも言い、住宅ローン残高の1%を10年間にわたって所得税から控除できる制度です。住宅ローン控除の適用から10年間は「3,000万円特別控除」や「買い替えの特例」と併用できないので、お気をつけください。

控除はいろいろあるので、全部理解するのは難しいかもしれません。不動産会社の担当者は控除に関しても詳しく、査定の際に相談することもできます。

3,000万円の特別控除に関するよくある質問

- 3,000万円の特別控除って何?

- 不動産売却後の譲渡所得を3,000万円まで控除する特例です。譲渡所得は、売却代金から不動産の取得費と売却にかかった経費を差し引いた金額です。

- 3,000万円の特別控除の適用要件は?

- マイホームであれば要件を満たしています。ただ、ほかの特例との併用ができないことがあるため、詳しくは本記事でご確認ください。

(りびんまっちこらむへんしゅうぶ)

リビンマッチコラムを制作・執筆・編集を行う、リビン・テクノロジーズ株式会社の編集チームです。

難しくてわかりにくい不動産を、誰にでもわかりやすくお伝えするコラムを制作しています。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

老後の住まい (24) 離婚と財産分与 (21) 離婚と住宅ローン (17) 売れないマンション (16) 一括査定サイト (15) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 離婚と家 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚準備 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) サブリース (3) イエウール (3) 不動産価格推移 (3) マンションか戸建てか (2) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて