マンションの相続税はいくら?計算方法や払えないときの対策を解説

マンションを相続すると相続税が発生することがあります。相続が初めての人は、相続税がいくらかかるのか不安になることもあるでしょう。

ここでは、マンションの相続税の申告に必要な評価額の計算方法や、相続税を払う余裕がないときの方法を解説します。

もくじ

マンションの相続税ってどれくらい?

マンションの相続税は、相続するマンションの評価額によって決まります。

マンションの相続税と聞くと税金が高くなりそうですが、相続税の控除を活用すれば課税されない場合もあります。マンションを相続したときの相続税がどれくらいかかるのか計算してみましょう。

マンションの相続税を算出する方法

マンションの相続税は次の計算式で算出します。

相続税評価額は、被相続人のすべての財産を評価して合算した金額です。相続税は、被相続人(亡くなった人)から相続するすべての財産に対して課されます。マンションだけでなく預貯金や株式などの財産がある場合は、合算した評価額から控除額を差し引いた分が課税対象です。

マンションの評価額を本来よりも少なく申告すると、ペナルティが課されるおそれがあります。正確に算出する必要があるためすべての相続財産を確認しましょう。

マンションの評価額を算出する

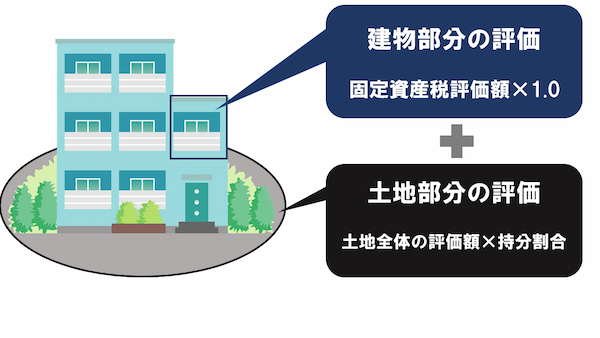

マンションの評価額は、次のように算出します。

マンションの相続税評価額を算出する方法

建物と土地で算出方法が違うため、一緒に計算できません。そのため、土地と建物をそれぞれ計算したあと合算して算出します。

マンションの評価額を正確に算出できるか不安な場合は税理士へ相談してください。

建物部分の評価額を算出する

マンションの建物部分の評価額は、市区町村が定める「固定資産税評価額」を確認するだけなので、複雑な計算は必要ありません。固定資産税評価額は、毎年送付される固定資産税納税通知書に記載されている課税評価額と同じ金額です。

固定資産税納税通知書が見つからない場合は、市区町村の担当窓口で固定資産評価証明書※を取得すれば確認できます。固定資産評価証明書の取得には、300円前後の手数料がかかります。

取得には窓口に来た人の本人確認書類、被相続人の住民票の除票や戸籍謄本などが必要になるため、事前に連絡して確認しておきましょう。

土地や建物など、固定資産税の課税対象になる資産の評価額を証明する書類

土地部分の評価額を算出する

マンションの土地部分の評価額は、路線価※を使って算出します。路線価には1m2あたりの土地の評価額が記載されているので、まずはマンションの敷地全体の評価額を出します。あとは全体の評価額を持分割合でかけて、土地の評価額を算出します。

持分割合とは、マンションのようなひとつの不動産を複数人で共有しているときに、共有者がそれぞれ所有する権利の割合のことです。

建物と土地の評価額を合計すれば、マンションの評価額を算出できます。

毎年1月1日時点の1m2の土地の価格。国税庁が毎年公表している

控除額を求める

相続税には次の控除が適用されます。

| 控除の種類 | 概要 |

|---|---|

| 基礎控除 | 3,000万円 +(600万円 × 法定相続人の数)が、相続財産の評価額から無条件で控除される |

| 配偶者控除 | 配偶者が相続する財産のうち、1億6,000万円まで控除される |

| 未成年者控除 | 相続者が未成年の場合、満18歳になるまでの年数×10万円が相続税額から控除される |

| 障害者控除 |

相続人が障害者の場合、満85歳になるまで1年につき10万円が相続税額から控除される (特別障害者は1年につき20万円) |

| 相次相続控除 | 10年以内に相続が相次いで発生した場合、一定の金額が相続税額から控除される |

相続税の節税対策には、控除の適用が必須です。それぞれの控除は併用ができるため、確認しておきましょう。

評価額に応じた税率を求める

評価額と控除額が算出できたら、最後は相続税の「税率」です。相続税の税率は、法定相続分に応ずる取得金額によって下記のように変わります。

相続税の速算表 法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

相続した財産から基礎控除や配偶者控除を差し引き、残った分の評価額に対して税率をかけます。そこから、表のなかに記載されている控除額を差し引いた金額が納める相続税です。

相続税の税率は一律ではなく、相続する財産の評価額が多いほど税率が高くなる超過累進課税が採用されています。財産の総額が高くなるほど納める税金が多くなるため、控除を活用することが大切です。

マンションの相続税を申告する期限

マンションの相続税が発生した場合、期限内に申告する必要があります。財産の種類が多い場合はそれだけ評価に時間がかかるため、なるべく早いタイミングで行動することが大切です。

相続税の申告期限は10カ月以内

相続税の申告期限は、死亡日または相続開始を知った日の翌日から10カ月以内です。期限を過ぎての申告は延滞税などが発生するおそれがあるため、必ず期限内に申告しましょう。

期限が間に合わなそうなら専門家に依頼する

財産の評価に時間がかかって申告期限までに終わらない場合や、そもそも財産の評価をどうすればいいかわからない場合は、専門家への依頼を検討しましょう。

相続の専門家である行政書士、司法書士、弁護士、税理士に依頼すれば、費用はかかりますが、財産の評価を代わりにしてくれるため手間を省けます。相続税の申告もあわせてお願いしたい場合は、税理士に依頼しましょう。

相続税以外に発生する税金

マンションを相続するときは、相続税以外にも「登録免許税」と「固定資産税」が課されます。それぞれ確認しておきましょう。

登録免許税

登録免許税は、不動産の登記をする際にかかる税金です。

相続の場合、登録免許税の税率は不動産評価額の「1000分の4」です。 たとえば、相続したマンションの評価額が3,000万円だった場合、12万円かかります。登録免許税は不動産を登記する際に納めます。

固定資産税

マンションを相続した際には、固定資産税がかかります。

固定資産税は、毎年1月1日時点で土地や建物などの固定資産を所有している人が納める税金です。固定資産税評価額は各自治体が個別で算出し、価格は3年に1度見直されます。

固定資産税の税率は、次の計算式で算出できます。

固定資産税の納税義務者は、不動産を1月1日時点で所有していた人です。しかし、納税義務者が固定資産税を納める前に亡くなった場合は、相続人に納税義務が承継されます。

たとえば、マンションの名義が1月2日に被相続人から相続人に移った場合、納税義務者は被相続人のままです。ただし、固定資産税が期限になっても納められていない場合は、相続人にペナルティが課せられます。

また、マンションを共有名義にしている場合は、共有している全員に納税義務が承継されます。納税通知書は代表者へ一通だけ送付されるため、共有名義人同士でお金を出し合って納税します。

相続税が納められないときの対策

相続税は税務署に申告書を提出したあと、現金一括で納めるのが原則です。ただし、手持ちの資金が不足していて、すぐに相続税を払えない場合は、次の方法を用いることが可能です。

- 延納をする

- 物納をする

- 財産を売却して現金化する

いずれの方法も相続税の申告が必要です。資金がないからといって申告をせずにいると、ペナルティを課せられるため注意しましょう。

相続税の延納をする

相続税の延納は、相続税を分割して納める制度です。相続税を一括で納められなくて延納するには、申告期限までに「延納申請書」を税務署に提出する必要があります。

延納を利用するには以下の条件を満たす必要があります。

- 相続税額が10万円を超えること。

- 金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

- 延納税額および利子税の額に相当する担保を提供すること。

なお、相続税の延納をすると、延納利子税が発生します。延納の期間が長くなるほど納める金額が多くなります。

物納をする

物納は、相続する財産で相続税を納めることです。相続税が発生した場合、預貯金や相続した現金などで納めますが、それでも足りない場合は延納制度を利用します。

しかし、相続人の収入や相続税の税額などが原因で、延納制度を利用しても相続税を納めることが困難なケースも少なくありません。その場合に、利用できるのが物納です。

物納できる財産は、種類と順位が下記のとおりに定められています。

| 順位 | 財産の種類 |

|---|---|

| 第1順位 | 不動産、船舶、国債、地方債、上場株式等 |

| 第2順位 | 非上場株式等 |

| 第3順位 | 動産 |

相続税を物納する場合は、死亡日または相続開始を知った日の翌日から10カ月以内に物納申請書を税務署に提出する必要があります。

物納を利用するには、利用条件を満たしている必要があります。相続する財産が物納の利用条件を満たしているか確認するには、国税庁「No.4214 相続税の物納」のWebサイトを参考にするか、税理士に相談しましょう。

財産を売却して現金化する

相続税を納める資金が不足している場合、相続した財産の売却代金を充てる方法があります。相続税の納付期限までに財産を売却できれば、その代金で相続税を納められます。

制度を利用するわけではないため、財産の種類や金額に制限はありません。現金化できる財産であれば利用可能です。

相続したマンションを売却するには、名義が被相続人から相続人へ変更されている必要があります。マンションの名義が被相続人のままになっていると売却できないため、早めに手続きを終わらせましょう。

また、相続税の納付を目的にマンションを売却した場合、譲渡所得税が発生しますが、「相続税の取得費加算の特例」が適用されて税額を抑えられます。

相続税の取得費加算の特例は、相続税を申告した日の翌日から3年以内に財産を売却した場合、相続税のうち一定の金額を取得費に加算することで、譲渡所得にかかる税金を抑えられる制度です。

相続税の取得費加算の特例の適用には確定申告が必要になるため、忘れずに行いましょう。

相続したマンションの早期売却は一括査定サイトが便利

相続したマンションを売却する場合、複数の不動産会社に査定を依頼して比較することが大切です。しかし、1社ずつ査定を依頼するには、手間と時間がかかります。

相続税の納付は期限があるため、マンションの売却代金で納める場合、依頼や査定に時間がかかると、期限に間に合わなくなるおそれもあります。

相続したマンションを早く売却するなら、一括査定サイト「リビンマッチ」を利用しましょう。リビンマッチは、物件の情報を入力すれば最大で6社の不動産会社がマンションを査定してくれます。1社ずつ依頼する手間を省けるためマンションを売却するまでの時間を短縮できるだけでなく、査定内容を比較できるため高く売却できる可能性もあります。

受付は365日24時間行っていますので、ぜひご活用ください。

2022年からリビンマッチのコラム記事の執筆・編集を担当しています。不動産の財産分与に関する記事執筆が得意です。住宅設備機器の専門商社に6年間従事した知識と経験を活かして、不動産に関する知りたかったこと、知っておいた方がいいことをわかりやすく伝えられるように心がけています。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

マンション売却 (260) 戸建て売却 (189) 土地売却 (98) メリットとデメリット (72) アパート管理 (46) リスク (42) マンション管理 (40) 不動産投資 (39) ポイント (35) タイミング (26) 空き家 (25) 移住 (16) 利回り (15) 共有持分 (12) 競売 (12) 離婚 (11) 節税・減税 (10) 選び方 (7) 種類 (6) 工法 (5) イエウール (3) 老後 (3) リビンマッチ (2) 駐車場経営 (2) 戸建賃貸経営 (2) マンションの売却相場 (1) マンション相場の推移 (1) リノベーション (1) リースバック (1) マンション経営 (1)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて