マンションを相続したら節税対策はどうする?相続発生の前後で使える方法

遺産相続では、相続した財産に対して相続税が発生します。財産のなかにマンションが含まれていると、相続税が高くなる傾向があります。

しかし、相続税はしっかりと対策すれば節税が可能です。マンションを相続しても相続税がかからないこともあるため、相続税の節税対策について確認しましょう。

もくじ

マンションの相続で発生する相続税

被相続人(亡くなった人)から財産を相続するときは、財産の総額に対して相続税が課されます。相続税を算出するもとになるのが「相続税評価額」です。

相続税評価額を出すには、すべての財産の金銭的価値を把握する必要があります。現金や預貯金であれば、額面がそのまま金銭的価値になりますが、マンションや戸建て、土地などの不動産、車などの財産は評価額を求めます。

相続税評価額が出たら、下記の表に照らし合わせて相続税を算出します。

相続税の速算表 法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

たとえば、被相続人の財産が、マンション(評価額3,000万円)、預貯金1,000万円だった場合の相続税は次の計算式で算出します。

ここから控除の200万円を差し引いた600万円が納付する相続税です。相続税が算出できたら、期日までに被相続人の住所地の税務署で申告と納付をします。

マンションの相続税評価額の算出方法は、関連記事をご確認ください。

相続税の申告と納付の期限は10カ月以内

相続税の申告と納付の期限は、被相続人が死亡したことを知った日から10カ月以内です。申告と納付を同時に行う必要はなく、相続税を納付する資金が不足していれば申告後に財産を処分して、納付する資金を作ることも可能です。

ただし、相続が完了するまでには、遺産分割協議や財産ごとの相続手続きなど、やることが多く、あっという間に期限が近づいてしまうことがあります。

期限内に相続を完了させるには、1日でも早く行動することが大切です。

納付期限が過ぎると延滞税がかかる

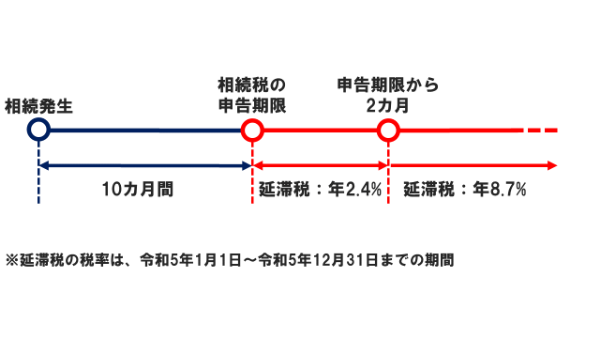

相続税の納付が期限までに間に合わないと、延滞税が発生します。延滞税は、期限から納付までの日数によって2段階に分かれています。

相続税の延滞税

相続税の納付期限から2カ月が経過すると延滞税の税率が上がります。また、延滞税の税率はその年によって税率が変わるため確認が必要です。

相続税を逃れるために故意の財産隠しや申告をしなかった場合は、延滞税に加えて下記の追徴課税が課せられるおそれがあります。

| 税金の種類 | 課税される要件 |

|---|---|

| 無申告加算税 |

|

| 過少申告加算税 |

|

| 重加算税 |

|

相続税を逃れるために申告を怠ると、期限内に申告した場合よりも多い税金が課せられます。手元に残る財産が少なくなるため、期限内に必ず相続税の納付を行いましょう。

控除を使うと相続税を抑えられる

相続税の節税には、控除の活用が不可欠です。相続税は累進課税制度の対象になっているため、相続する財産の額が多くなるほど税率も高くなります。

しかし、控除額が適用されると、課税対象額が減るため相続税も抑えられます。相続税に適用される控除には、次のものがあります。

■相続税評価額から控除

- 基礎控除

- 配偶者控除

- 小規模宅地等の特例

■相続税額から控除

- 未成年者控除

- 障害者控除

- 相次相続控除

相続税の控除は、相続税評価額から控除されるものと、相続税額から控除されるものがあります。また、相続税の控除は、条件をクリアしていれば複数の控除を同時に受けられます。

ただし、基礎控除以外の控除は、申請しなければ適用されません。相続税を申告すれば自動的に適用されるわけではないので、不安なときは税理士に相談しましょう。

基礎控除

基礎控除は、相続する財産に対して無条件で適用される控除です。基礎控除が適用されると、相続する財産の総額から下記の金額が控除されます。

たとえば、総額6,000万円の財産を被相続人の妻と子2人が相続する場合、法定相続分は被相続人の妻が3,000万円、子2人で1,500万円ずつです。

このときの基礎控除は4,800万円になり、6,000万円から差し引いた1,200万円が相続税の課税対象です。 法定相続分で配分した場合、妻の600万円分、子の300万円分に対して相続税が発生します。

配偶者控除

配偶者控除は、被相続人の配偶者だけが適用される控除です。配偶者が財産を相続した場合、評価額1億6,000万円まで控除されます。基礎控除との併用が可能なため、配偶者が相続する財産は相続税を大幅に抑えられます。

たとえば、総額6,000万円の財産を被相続人の妻と子2人で相続した場合、基礎控除を差し引くと、 妻の600万円分、子の300万円分に対して相続税が発生します。

しかし、妻はここからさらに配偶者控除が適用されるため、相続税は課税されません。

配偶者控除の適用には、相続税申告書の提出が必要です。死亡日または相続開始を知った日の翌日から10カ月以内に相続税の申告をしない場合、控除が適用されないため注意しましょう。

小規模宅地等の特例

小規模宅地等の特例は、土地の評価額を大幅に下げられる制度です。マンションを相続する際、土地の評価額を80%下げられます。

小規模宅地等の特例は、下記に該当する土地であれば適用されます。

- 住んでいた土地

- 事業をしていた土地

- 貸していた土地

小規模宅地等の特例は、マンションの相続でも適用されます。

未成年者控除

未成年者控除は、被相続人の財産を未成年の相続人が相続する場合に適用される制度です。相続税は相続人の年齢に関係なく発生しますが、未成年者は養育や教育にお金がかかるため、負担を減らす目的で設けられています。

未成年者控除が適用されると、満18歳になるまでの年数×10万円が相続税額から控除されます。たとえば、年齢12歳の相続人が財産を相続する場合次のように算出されます。

未成年者控除は満年齢で算出するため、12歳9カ月の場合は9カ月を切り捨てて、12歳で計算します。

■未成年者控除の適用条件

- 満18歳未満

- 相続の発生時に日本国内に住所がある

- 法定相続人になっている

障害者控除

障害者控除は、相続人が85歳未満の障害者のときに相続税額から一定の金額を差し引く制度です。控除額は、相続人が満85歳になるまで1年につき10万円、特別障害者は1年につき20万円です。

控除額が、相続人の相続税額より大きい場合は、相続人の扶養義務者の相続税額から差し引かれます。

■障害者控除の適用条件

- 相続が発生したときに日本国内に住所がある

- 相続が発生したときに障害者である

- 法定相続人になっている

相次相続控除

相次相続控除とは、10年以内に相続が相次いで発生したとき、一定の金額を相続税額から控除できる制度です。短期間に相続が続けて発生すると、同じ財産に相続税が複数回かかることがあるため、負担を軽くする目的で設けられています。

相次相続控除の控除額は、前回の相続から1年以内の相続であれば、前回の相続で納付した相続税額の100%が控除されます。そこから1年が経過するごとに10%ずつ減少します。

■相次相続控除の適用条件

- 法定相続人になっている

- 前回の相続から10年以内に今回の相続が発生している

- 被相続人が前回の相続で相続税を課税されている

マンションの相続前にできる節税対策

マンションの相続で発生する相続税は、相続の発生前に下記の準備をしておくことで、節税ができます。

- 生前贈与を利用する

- 遺言を作成してもらう

- 相続放棄をする

- マンションを売却しない

相続が発生する前であれば時間に余裕をもって準備ができます。また、相続の発生から相続税の申告や納付までの手続きがスムーズにいく可能性が高いため確認しておきましょう。

生前贈与を利用する

マンションの相続税を抑えるには、生前贈与を利用する方法があります。生前贈与とは、生存している人が他者へ財産を渡す手続きです。

生前贈与では、贈与額が毎年110万円以下であれば非課税になる「暦年贈与」という制度があります。暦年贈与を利用して、預貯金や現金などを相続人に贈与しておけば、相続が発生したときに、相続税評価額を下げられます。

結果、マンションを含めた財産に対する相続税の節税につなげられます。

遺言を作成してもらう

財産を相続するときは、各種控除を適用すれば相続税を節税できます。しかし、控除は遺産分割協議が終わり、どの財産を誰が相続するのかが決まっていなければ手続きができません。

遺産分割協議で話がまとまらず、相続税の申告期限に間に合わなければ、延滞税が発生して高額の税金を負担することになります。

そのようなリスクを避けるためには、相続する財産の割合を、遺言書に残してもらうことが大切です。遺言書があれば、内容に沿って財産の相続手続きを行うだけです。遺産分割協議は行われないため、相続税の申告や納付まで円滑に進められるため、ペナルティが発生するリスクを回避できます。

マンションは現物のまま相続する

相続税を抑えるなら、マンションは現金化せず現物のまま相続しましょう。マンションは、相続人同士で分割しにくいことから、生前に売却して現金化しておくことがあります。

しかし、現金を相続すると、額面がそのまま課税対象になりますが、マンションのまま相続すれば、相続税評価額は時価の70%ほどに下がります。

そのため、現金よりも現物のまま相続した方が相続税評価額を抑えられるため、相続税が下がる可能性があるのです。

相続したマンションを現金化する場合は、「換価分割」をしましょう。換価分割は、マンションを相続人全員の共有名義で登記した後に、売却する分割方法です。

換価分割であれば、マンションの評価額で相続が完了しているため、売却代金に対して相続税がかかることはありません。

相続する財産の分割方法については関連記事をご確認ください。

相続放棄をする

そもそも、マンションを相続したくない場合は、相続放棄をする方法があります。相続放棄とは、財産を相続する権利を放棄する手続きです。相続放棄をすれば、初めから相続人ではなかったと判断されるため、相続税は発生しません。

相続放棄ができるのは、相続の発生を知った日から3カ月以内です。期限を過ぎるとできなくなるため注意しましょう。

相続税の納付に必要な資金を作る方法

マンションの相続と申告が終われば、あとは相続税を納付するだけです。しかし、相続税の納付は現金一括が原則のため、相続した財産がマンションだけの場合、資金が不足している場合があります。

相続税を納付する資金が不足している場合、どのような対策があるのでしょうか。

マンションを売却して相続税を納付する

資金が足りず相続税が納められないときは、マンションの売却代金を充てる方法があります。相続登記が完了していれば、売却は自由にできるので納付期限までに売却をして納付をすれば相続の手続きは問題なく完了します。

ただし、マンションを売却するには不動産会社に依頼して、買主を見つけてもらう必要があります。売却までのスピードも重視されるため、複数の不動産会社に査定を依頼することが大切です。

複数の不動産会社に査定の依頼をするなら、一括査定サイト「リビンマッチ」を利用しましょう。必要な情報を入力すれば、エリアを担当する不動産会社へ同時に査定を依頼できます。最大6社に査定依頼ができるため、マンション売却までの効率を上げられます。ぜひこの機会にご利用ください。

2022年からリビンマッチのコラム記事の執筆・編集を担当しています。不動産の財産分与に関する記事執筆が得意です。住宅設備機器の専門商社に6年間従事した知識と経験を活かして、不動産に関する知りたかったこと、知っておいた方がいいことをわかりやすく伝えられるように心がけています。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

老後の住まい (24) 離婚と財産分与 (21) 離婚と住宅ローン (17) 売れないマンション (16) 一括査定サイト (15) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 離婚と家 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚準備 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) サブリース (3) イエウール (3) 不動産価格推移 (3) マンションか戸建てか (2) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて