持ち家は資産にならない?住宅ローン未完済なら負債かも。その理由とは

持ち家は売却した際に現金化できる資産と考えられます。しかし、現在は下記のような理由から持ち家は負債となる、と考える人が増えています。

- トラブルがあって、住宅ローンを完済できないおそれがあるから負債

- 地震で倒壊しても住宅ローンは残るから負債

- 空き家になっても、固定資産税を払い続ける必要があるから負債

本記事では持ち家が資産になる場合と負債になる場合をシチュエーション別に解説し、持ち家を資産化する方法についても説明します。持ち家を所有している方はぜひ参考にしてください。

もくじ

「金持ち父さん、貧乏父さん」によると持ち家(自宅)は負債

持ち家をどのように捉えるべきかの参考として、ロバート・キヨサキ氏が2000年に発刊した本「金持ち父さん、貧乏父さん」を例に紹介します。持ち家は資産になるから購入するというのが一般的な考えですが、本書では持ち家(自宅)を負債と捉えています。

負債と捉えている理由は、保有しているだけで維持費がかかるためです。マンションの場合は、住宅ローンの支払いのほか、管理費や修繕積立金が毎月かかりますし、戸建ての場合でも外壁や屋根の補修などを適切に行っていく必要があります。

持ち家は利益を生み出すものではなく、費用が発生するものであるため、資産ではなく負債であると記されています。

たとえば、5,000万円のマンションを現金で一括購入した場合を考えてみましょう。購入してすぐに同じ金額で売却できるのかいう問題はありますが、5,000万円の現金が5,000万円のマンションという資産に変わったと考えることができます。

しかし、5,000万円のマンションを購入するためには諸経費が発生します。新築マンションでしたら物件価格の約3~5%ですので、150~250万円が諸経費として必要です。この諸費用分は、マンションの価値には含まれず購入手続きの経費のため、これは費用という扱いです。このほか、毎月の維持費が発生します。

このように、5,000万円の資産を手に入れたとしてもそれ以上の利益は生まれずに費用を追加で発生させてしまうのが持ち家であることから、本書では持ち家を負債としてします。

もちろん、さまざまなケースがあるので、一概に「持ち家=負債」とするのも乱暴ですが、1つの考え方として頭の片隅に入れておきましょう。

住宅ローン未完済なら持ち家は負債かも

前述のとおり、現金で購入したとしても関連する経費から負債と捉える考え方もありますが、住宅ローンの支払いという観点からも持ち家は負債と捉えることができます。

住宅ローンには「元利均等返済」と「元金均等返済」の2種類の返済方法があります。元利均等返済とは、借入期間の想定利息のすべてを含めて借入期間で均等にならして支払っていく方法です。金利が変わらなければ、借入の期間は毎月の返済金額が変わらないメリットがあります。

元金均等返済とは、借入金額を借入期間で均等にならし、そのときの残額に対して利息を加算する方法です。借入当初は残額が多いために利息も多くなりますが、徐々に残高が減ることで利息分が減り、毎月の返済額が少なくなっていきます。

返済のイメージなどは住宅金融支援機構の「元利均等返済と元金均等返済とは?」で確認できます。

日本の金融機関は元利均等返済をメインの返済方法として提示しており、多くの人がこの方法を選択しています。しかし、株式会社AlbaLinkが2021年に男女377名を対象に行った「住宅ローンついての意識調査」によると、住宅ローンを組んで後悔している人は約5人に1人います。そのうちローンを組んで後悔していない人に「後悔しないために大事なこと」を聞いたところ、最も大切なのがローンの返済計画でした。

元利均等返済の場合、住宅ローンを借り入れた当初は支払額の中での元金分が少なく、利息が多くなっています。つまり、借入残高が減りにくいということです。

購入した物件の価値が定額で減価償却※していくと考える場合、元利均等返済の住宅ローンを利用すると、物件の価値よりも残高が多く残ってしまう危険性があります。

- ※減価償却

- 購入した物件の価値は耐用年数に応じて年々減少するという考えに従って、当時の購入価格から価値減少分を引いた金額を求めて、いまの購入価格、つまりいま売却したらいくらで売れるかを算出する方法のこと。

物件の残存価値は、築年数の経過ごとに減っていきます。東日本不動産流通機構の「首都圏中古マンション・中古戸建住宅地域別・築年帯別成約状況」においても、築年数ごとに成約価格が下がっていることが分かります。

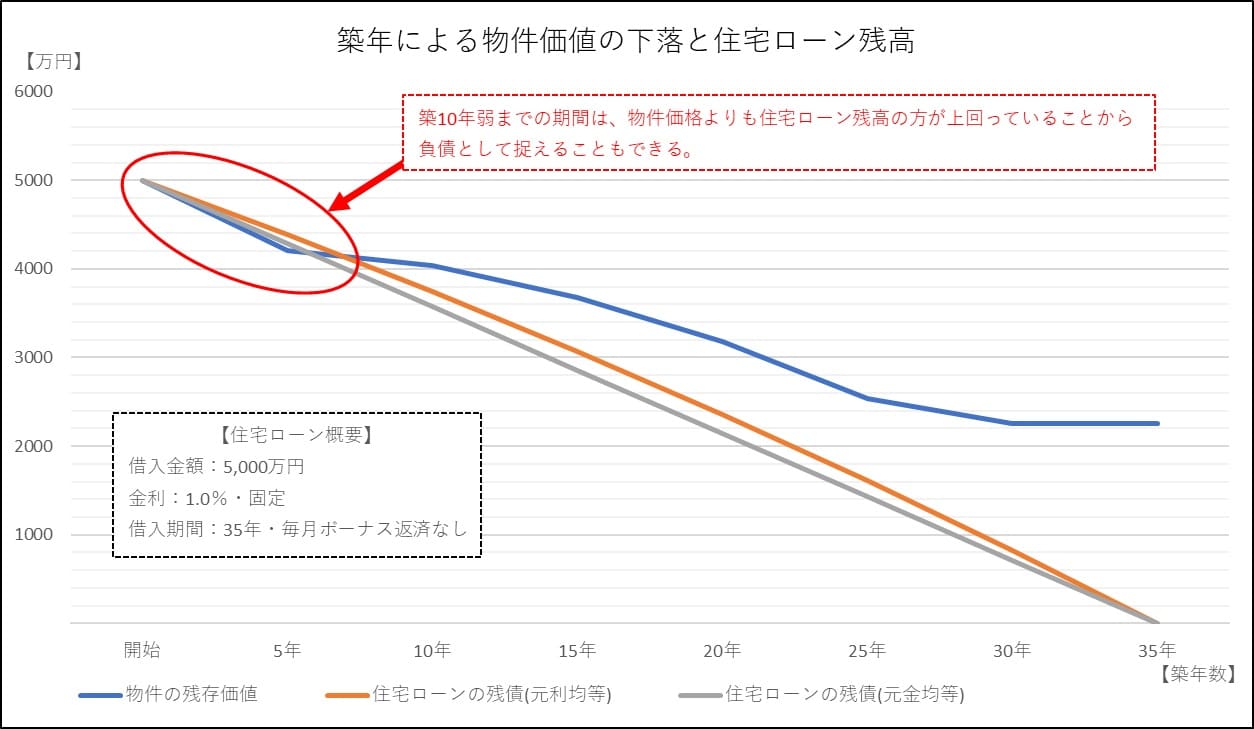

築年数別成約データを築年数経過に伴う価格下落率に置き換えて、元利均等返済の住宅ローンと組み合わせた場合の結果は以下のとおりです。

築年による物件価格の下落と住宅ローンの残高

築10年弱までの期間は、住宅ローンの残高が物件の残存価格を上回っているため、売却したら住宅ローンが残る、つまり負債の状態であることが分かります。

社会情勢や地域、物件特性、住宅ローンの金利などによって大きく異なりますが、築年数が浅い時期は住宅ローンの残高と物件の価値が拮抗しやすく、負債と捉えられる期間といえます。

持ち家が資産かどうかは結果論の理由

ここまでは、住宅ローンや維持費などの費用面から検証してきましたが、持ち家には所有するがゆえのリスクがあります。

たとえば、自然災害や飛び降り自殺、近隣住戸とのトラブルなどが発生した場合には、当初物件価格に想定されていないため、物件の残存価格が下落するおそれがあります。

一方、近隣に大型商業施設がオープンする、電車が延伸(直通)してアクセス面が良化するなどの事案では残存価格が下がりにくくなりますし、場合によっては残存価格が増加します。

日本全体の景気の影響も受けるため、持ち家が資産として捉えられるかは、住み続けたあとの結果論でしか判断できないでしょう。

賃貸と持ち家の総支払額は持ち家のほうが少ない傾向

持ち家が負債となってしまうリスクはあるものの、総支払額という点で考えれば、持ち家のほうが得といえるかもしれません。

持ち家の場合と賃貸の場合の35年間の総支払額をシミュレーションしてみましょう。

持ち家の場合の総支払額の条件を下記と仮定します。

- 物件価格:5,000万円

- 住宅ローン:金利1.0%、借入期間35年、借入金額4,000万円、元利均等返済

- 管理費修繕積立金等:月額2万5,000円

- 固定資産税等:年間20万円

- 購入時初期費用:200万円

- リフォーム代:200万円

| 費用内訳 | 支払金額(円) |

|---|---|

| 物件価格 | 50,000,000 |

| 住宅ローンの利息合計※ | 7,423,753 |

| 管理費修繕積立金等(月額2万5,000円×420回) | 10,500,000 |

| 固定資産税等(年額20万円×35年) | 7,000,000 |

| 購入時諸費用 | 2,000,000 |

| リフォーム費用 | 2,000,000 |

| 総支払額合計 | 78,923,753 |

35年ローンを組んだときの持ち家の総支払額は、この場合7,892万3,753円です。

なお、※住宅ローンの利息合計は、住宅ローンシミュレーションサイトで下記のように条件を入力した際に出てきた数字です。

住宅ローンシミュレーションサイトで条件を入力した画面

画像引用:CASIO「ローン返済(毎月払い)」

賃貸の場合の総支払額の条件を下記と仮定します。

- 賃料:月額20万円

- 管理費:月額1万円

- 引越費用:1回30万円・35年間で3回。

- 更新費用:賃料1カ月分(2年1回)

- 初期費用:賃料2カ月分(仲介手数料や礼金など)

| 費用内訳 | 支払金額(円) |

|---|---|

| 賃料 月額20万円×420回 | 84,000,000 |

| 管理費 月額1万円×420回 | 4,200,000 |

| 引越費用 30万円×3回(初回含む) | 900,000 |

| 更新費用 20万円×15回(引越2回分除く) | 3,000,000 |

| 初期費用 20万円×2カ月分 | 400,000 |

| 総支払額合計 | 92,500,000 |

35年間賃貸に住み続けた場合の総支払額は、この場合9,250万円です。

シミュレーションの結果、持ち家の場合と賃貸の場合の35年間の総支払額の差は1,357万6,247円ということがわかりました。

- 持ち家の35年間の総支払額:7,892万3,753円

- 賃貸の35年間の総支払額:9,250万円

- 差額=9,250万-7,892万3,753円=1,357万6,247円

シミュレーションでは、持ち家の総支払額のほうが約1,360万円少ないという結果です。持ち家は35年が経過しているとはいえ資産として保有できていることから、手持ち資産まで考えた場合には、この差はさらに大きくなるでしょう。

自然災害や近隣トラブル、転勤などさまざまなリスクに対して、気軽に引っ越しをして回避できるのは賃貸のメリットですが、そのようなメリットを享受しているぶん、総支払額は大きくなるでしょう。

生涯賃貸を選ぶことにもリスクはある

ここまでは、持ち家のほうが総支払額は少ないものの保有することで、さまざまなリスクがあると解説してきました。リスクを回避するという観点では賃貸はよい選択ですが、生涯賃貸と考えたときには大きなリスクが1つ存在します。それは、高齢になったときに賃貸を借りられるかどうかです。

賃貸は、貸す側の賃貸人の了承を得られて初めてその家に住めます。賃貸人の基本的な考えは「長く安定的に家賃を支払ってくれる人に入居してほしい」です。一般的に年齢が高くなればなるほど、病気などで入院したり、家の中で亡くなったりする可能性は高くなります。

賃貸人の立場で考えれば、入居後のトラブルを避けるために高齢者に貸すことを嫌います。高齢になって一般賃貸への入居が難しくなってきたときには、老人ホームなど高齢者を受け入れてくれる施設へ入居します。一般の賃貸よりも費用はかさむため、生涯賃貸の場合には高齢になったときの備えも考えておいたほうがよいでしょう。

持ち家は売れば資産、売らないならば負債になりえる

持ち家に住んでいることで家賃という支出を節約できているという考え方もあれば、持ち家があるだけでさまざまな支出が生じる負債だという考え方もあります。

また、将来的なさまざまな要因を考えていくと、生涯持ち家と決めるよりも適切なタイミングを探して持ち家を処分することも視野に入れたほうがよいでしょう。ここではその理由を解説します。

持ち家は売ることで初めて資産となる

前述の築年による物件価格の下落と住宅ローンの残高の表のとおり、持ち家は築年数が経過したからといって残存価値が0円になることはありません(まったく需要のない過疎地域を除く)。ですが、その残存価値を確定させることができるのは、その家を売って現金化したときです。

2,000万円の価値があると思っていたとしても、実際に売却してみたら、1,700万円でしか売却できないかもしれません。また、持ち家の状態では、その2,000万円を使うことはできません。

会計上は固定資産として計上できますが、日常の生活として考えると持ち家は売却して現金化したときに初めて資産として活用できます。

持ち家の維持費は経年とともに上がっていく

持ち家は、築年数が経てば経つほど修繕に要するお金が必要になり、マンションの場合は修繕積立金も上がっていきます。

一般社団法人住宅リフォーム推進協議会の「2021年度住宅リフォームに関する消費者(検討者・実施者)実態調査結果報告書」によると、直近3年以内のリフォーム実施者は築30年以上が最も多く、次に多いのが築20年以上~25年未満でした。

住宅ローンを完済する頃には建物の維持コストが上がっていくので、適切な時期に売却することも検討したほうがよいでしょう。

ライフスタイルの変化から住みにくくなる

住みやすい家は、ライフスタイルによって変わっていきます。

結婚して子どもが生まれ育児をする頃は、子ども部屋が多くある3LDKや4LDKの間取りが住みやすいですが、子どもが巣立っていくと、子ども部屋は物置スペースになりますし、夫婦で住むには広すぎるという場合もあります。

また、通勤利便性を考えて都心に近い3階建てを購入していれば、高齢になると階段の上り下りがつらくなることも考えられます。

住みにくい家に長く居住していても人生の満足度は下がります。持ち家であったとしても、適切な時期に住み替えを検討したほうがよいでしょう。

相続時のトラブル要因になるおそれがある

生涯持ち家と考える場合、相続時の資産として家が残りますが、これが相続のトラブル要因となるおそれがあります。相続人が子ども2人の場合、相続資産が2,000万円ならば1,000万円ずつに分け合うことができます。

一方、2,000万円の家ならば、持ち分を2分の1ずつ持ち合うことになります。どちらがそこに住むのか、保有することによる固定資産税や修繕費などの維持費はどのように支払っていくのか、片方の子は売りたいが、もう片方の子は売りたくないという意思の食い違いなど、分割ができないという特性から家の相続はトラブルになりやすいものです。

将来の相続まで考えると、持ち家を売却して現金化しておくことも検討したほうがよいでしょう。

持ち家の売却は不動産の一括査定サイトがおすすめ

持ち家の売却を相談するにしてもたくさんの不動産会社があり、どこに相談したらよいか迷うものです。また、1つの不動産会社に相談してもその会社からの提案が適切かどうかを判断するのは難しいです。

どのように検討を進めたらよいか迷う場合には、不動産の一括査定サイトリビンマッチの利用をおすすめします。リビンマッチは、1回の情報入力で最大6社の不動産会社に査定依頼ができます。手間が省けますし、複数社からの提案を比較検討することで査定価格の信ぴょう性なども把握できます。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

老後の住まい (24) 離婚と財産分与 (21) 離婚と住宅ローン (17) 売れないマンション (16) 一括査定サイト (15) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 離婚と家 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚準備 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) サブリース (3) イエウール (3) 不動産価格推移 (3) マンションか戸建てか (2) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて