相続した不動産を売却!どの分割方法がいい?全4つのわけ方の利点と欠点

相続した不動産を売却する場合、どのように分割するかは相続人同士で話し合って決める必要があります。しかし、分割方法にはそれぞれメリットやデメリットがあり、どれを選ぶかは慎重に検討するべきです。

この記事では長年相続の相談業務をおこなってきた筆者が、相続した不動産を売却して分割する際に知っておくべき4つの分割方法と、それぞれの特徴や注意点を紹介します。

もくじ

相続した不動産!売却前の分割と、売却後の分割どちらがよい?選択肢は4つ

不動産は現金のように簡単にわけられないため、相続のときにどのようにわけるべきか悩む人は多いでしょう。不動産の分割方法は売却前におこなう方法と、売却後におこなう方法があります。

まずは、それぞれどのような方法か解説していきます。

売却前の分割(現物分割)

現物分割は不動産の売却前におこなう、もしくは売却を前提としない分割方法です。相続ではもっとも一般的な方法で、不動産や株式、現金などの財産をそのまま相続人で話し合ってわけます。

長男は不動産と現金、長女は株式と現金などわけ方がシンプルで、手続きも名義変更のみで済みます。

遺産分割前に売却することも可能ですが、相続する人を決めて、相続人全員が同意していることが条件です。相続税額の計算をおこなう相続税評価額と、売却益に差がある危険性が高く、その場合相続人が予想外の税負担を支払うリスクがあるため、遺産分割協議前の売却はトラブルのもとです。

売却前の分割(共有分割)

共有分割は、相続する不動産をそのままの形で複数人の相続人で共有する方法です。

相続人それぞれが持分の割合で登記をおこないます。遺産分割協議がうまくいかず、ひとまず共有名義にするといった、やむを得ない場合が多いようです。

共有名義では全員の同意がなければ土地や建物など不動産の売却ができないため、売却後の分割はもちろんできません。

売却後の分割(換価分割)

換価分割は、相続する不動産を売却して得たお金を相続人でわける方法です。たとえば不動産を3,000万円で売却し、子どもたち3人で1,000万円ずつわけると決めておきます。

売却の手間はかかりますが、お金を相続人でわけるのは売却後です。そのため、次に説明する代償分割のように、手元にまとまった資金がなくても実施できる点がメリットです。

売却後の分割(代償分割)

代償分割は不動産などの相続財産を1人が相続し、その代償金をほかの相続人に支払う方法です。

長男が1,000万円の土地を相続し、長女と平等になるように500万円を支払うなどの方法で分割します。被相続人が亡くなったあとも自宅に引き続き住み続けたい場合や、相続した土地で事業をおこないたい場合などに適した方法です。

ただし代償金を支払うため、まとまった資金が必要です。不動産を売却せずにポケットマネーで代償金を支払うのが一般的ですが、いったん相続して売却後に代償金を渡すこともできます。

ただし、代償分割ではあらかじめ見積もって〇万円渡すと、手数料などを考慮した金額を決めておく必要があります。換価分割では売れた金額の〇%渡すと協議分割協議書に記載しておけばよいだけなので、具体的な金額を決めておく必要がない点で代償分割との違いがあります。

現物分割のメリットとデメリット、おすすめの人

現物分割は相続財産をそのままの形でわけるため、シンプルでもっとも一般的な方法です。

しかし、土地の場合にはメリットとデメリットの両面があります。

メリット

現物分割の主なメリットは次のとおりです。

- 現物のまま相続人でわけるので、シンプルでわかりやすい

- 不動産を売却などせずに残せる

- 不動産の厳密な評価が不要

現物のまま相続人でわけるので、シンプルでわかりやすい

現物分割は不動産を売却するなどの複雑な手続きが不要で、名義や登記を変更するシンプルな方法です。

現状手元にある財産を相続人でわければよいだけなので、多くの人に利用されています。

不動産を売却などせずに残せる

思い出のある自宅やアパート、駐車場のような収益不動産を売却せずに、そのまま相続人の誰かが引き継いで残せます。

現物のまま所有できるため自宅にそのまま住み続けたり、収益不動産の収益を受け取れたりします。

不動産の厳密な評価が不要

代償分割などをおこなうときは、土地の評価額を正しく算出してそれに見合った代償金を支払う必要があります。

その点、現物分割では土地の面積などをもとにして分割することが多いため、厳密に土地の評価額を把握する必要はありません。

デメリット

現物分割の主なデメリットは次のとおりです。

- 接道状況や日当たりなど条件が不公平になりやすい

- 分筆できないケースもある

- 分筆により価値が下がるおそれがある

接道状況や日当たりなど条件が不公平になりやすい

所有する土地を分筆(分割)して複数で相続した場合、まったく同条件での相続が難しくなります。

より広い道路に接しているほうが土地の価値が高くなったり、日当たりの良し悪しや土地の高低差などの位置によって不公平に感じてしまったりする危険性があるためです。

分筆できないケースもある

土地を分筆してわけようと思っていても「境界確定ができない」などの理由で、分筆できないおそれがあります。

分筆するときはお隣との境界立会が必要ですが、関係が悪く立ち会ってもらえない、登記が何代も前から変更されておらず、現在の所有者がわからないなどのケースがあるためです。

さらに、建築基準法第43条の接道義務を果たさない場合や、市町村で定められた最低敷地面積を分筆によって下回る場合は、相続しても建物が建てられないため注意が必要です。

(敷地等と道路との関係)

第四十三条 建築物の敷地は、道路(次に掲げるものを除く。第四十四条第一項を除き、以下同じ。)に二メートル以上接しなければならない。

引用:建築基準法「第四十三条(敷地等と道路との関係)」

分筆により価値が下がるおそれがある

分筆によって用途や建てられる建物の大きさなどが限られてしまい、土地としての価値が下がるおそれがあります。

さらに、分筆によって建築基準法を満たさない土地になってしまうと、一気に土地としての価値は下がります。

おすすめの人

現物分割がおすすめの人は次のようなケースです。

- 財産のほとんどを特定の人が引き継ぐケース

- 複数の不動産や株式、貴金属など多様な相続財産があるケース

- 預貯金が多く、相続分を調整できるケース

財産のほとんどを特定の人が引き継ぐケース

相続でもめる話を耳にすると不安が大きくなりますが、同居の長男がほとんどの財産を引き継ぐことに相続人全員が納得しているケースは多く見られます。

実際、筆者の祖父が亡くなったときも、長男である伯父が取り仕切って財産の管理をおこないました。母は伯父にまかせきりで、もめることもなく、今後も管理していく長男が財産のすべてを引き継ぐという考えは、まだまだ日本では根強いと感じます。このような場合は、現物でそのまま不動産を引き継ぐのがよいでしょう。

複数の不動産や株式、貴金属など多様な相続財産があるケース

被相続人が自宅以外にも複数の不動産を所有している、株式や貴金属、会員権などさまざまな相続財産を所有していた場合も現物分割がおすすめです。

財産のほとんどが不動産のときは、一方が1,000万円相当の不動産、もう一方が現金300万円など不公平な相続になりがちです。しかし、多様な相続財産があれば現物のままでも一方は不動産1,000万円、もう一方は株式500万円と貴金属500万円など公平にわけられるため、もめにくくなります。

預貯金が多く、相続分を調整できるケース

被相続人が不動産以外に預貯金を多く残していた場合も、現物分割でもめずに分割できるでしょう。

たとえば不動産1,000万円、預貯金2,000万円を2人の相続人でわけるときは、一方が不動産と預貯金500万円、もう一方が預貯金1,500万円など公平にわけられます。

共有分割のメリットとデメリット、おすすめの人

共有分割は不動産などの財産を売却することなく、そのままの形で残せます。

特に、両親と長男で暮らしていた自宅を、父が亡くなったあとに母と息子の共有名義にするケースはよく見かけます。

メリット

共有名義の主なメリットは次のとおりです。

- 相続割合に応じて共有できるので公平感がある

- 相続税の負担割合も説明しやすい

- 財産が収益不動産の場合、収入も平等にわけられる

相続割合に応じて共有できるので公平感がある

共有分割であれば相続割合に応じて持分をわけたり、平等にわけたりと自由がききます。

たとえば、以下のように評価額などを気にせずに、持分の調整だけでわけられるため公平感があるのです。

- 母と長男の2人で2分の1ずつ

- 母は2分の1、長男と長女で4分の1ずつ

相続税の負担割合も説明しやすい

相続人の相続割合によってシンプルにわけられるため、相続税が発生したときも、共有持分の割合で支払えばよく簡潔です。

たとえば、100万円の相続税支払いが発生したときに、不動産を2分の1ずつ所有していればそれぞれ50万円ずつ支払えばよいことになります。

財産が収益不動産の場合、収入も平等にわけられる

残された不動産がマンションや駐車場などの収益不動産の場合は、賃料などの収入も平等にわけられます。

収益不動産を相続するときは、1人がその不動産を相続すると、その後も一方だけが収益を得られるため不公平感を感じやすいのです。共有財産とすると、共有分割した相続人全員が収益を受け取れます。

デメリット

共有分割をしたときの主なデメリットは次のとおりです。

- 相続が数回繰り返されると、権利関係が複雑になる

- ほかの共有者と頻繁に連絡を取る必要がある

- 共有名義の全員が同意しないと売却などができない

相続が数回繰り返されると、権利関係が複雑になる

共有分割の最大のデメリットは、相続が複数回繰り返されて権利関係が複雑になる点です。

父親が亡くなって長男と長女で不動産を相続し、共有分割をおこなったとします。当初は問題なく相続できても、長男や長女が亡くなるとその子どもや孫が相続していき、どんどん共有名義人の関係が遠くなっていきます。

ほかの共有者と頻繁に連絡を取る必要がある

共有名義で不動産を所有する場合は固定資産税の支払いが毎年発生し、定期的に修繕などの必要性も出てきます。その度に共有名義人と連絡を取り、支払いの分担や修繕の相談などをおこなう必要があります。

また、共有名義となっていても、代表者が取りまとめて固定資産税を支払い、あとで清算する必要があります。関係が遠くなるほど支払いを催促したり、住んでいない不動産の修繕をお願いしたりはしにくくなるでしょう。

共有名義の全員が同意しないと売却などができない

いざ相続した不動産を売却したり、大規模修繕したりしようとしても、共有名義の場合は全員の同意が必要です。

万が一、売却の際に1人でも反対する人がいれば売れなくなってしまいます。自身の持分のみの売却はできますが、買い取ってくれる不動産会社は少ないでしょう。

おすすめの人

共有分割がおすすめの人は次のようなケースです。

- 収益の大きい不動産を相続するケース

- 将来的に自宅の売却が決まっており、売却価格が高い地域にあるケース

収益の大きい不動産を相続するケース

マンションなど収益の大きい不動産を所有している場合は、共有名義にすることで各相続人の所得を抑えられる可能性があります。

たとえば、ほかの所得を考慮せず、マンションの賃貸で得た所得が年間900万円だった場合、所得税率は20%です。しかし、3人の共有名義にしていた場合は賃貸収入も3人でわけられるため、均等にわけたとすると1人300万円となり税率は10%です。

将来的に自宅の売却が決まっており、売却価格が高い地域にあるケース

相続した自宅を将来売却するときも、共有名義なら上述の所得税と同じように節税になる可能性があります。たとえば父が亡くなり、一緒に住んでいた母、本人、妹の3人の共有名義にして同居し、母が施設に入るタイミングで売却する、など決めているケースです。

不動産を売却したときは「譲渡所得税」がかかります。譲渡所得は、譲渡所得=売却価格−(取得費+譲渡費用)で計算されます。

「居住用財産の3,000万円特別控除」は共有名義人それぞれに適用されるので、1億円の譲渡所得があった場合、名義人が1人なら1億円−3,000万円=7,000万円となり7,000万円に対して課税されます。しかし、3人で等分とした場合は約3,333万円−3,000万円=約333万円となり、所得税が軽減されるのです。

換価分割のメリットとデメリット、おすすめの人

換価分割は、不動産などの売却後にお金を相続人でわけるため公平感がある方法です。

しかし、換価分割をおこなう際は、あらかじめ遺産分割協議書に「売却したうえで、売却益の〇%を□□に渡す」といった内容を明記しておく必要があります。

メリット

換価分割の主なメリットは次のとおりです。

- 売却したお金を分割するので、公平な相続ができる

- 不動産の評価額に関する争いが起きない

- 今後の不動産の維持管理などが不要

売却したお金を分割するので、公平な相続ができる

換価分割では、不動産を売却したあとに手元に入ってきたお金を相続人でわけられます。

現金であれば3人で3等分や、相続割合に応じてわけるなど自由がきくため、公平な相続が可能です。

不動産の評価額に関する争いが起きない

換価分割では不動産を実際に売却した金額をもとに相続人で現金をわけるため、実際の不動産評価額がいくらか、といったトラブルが起きる確率は低いでしょう。

不動産の評価額によるトラブルは、代償分割で起こりがちです。相続不動産の評価額を算出する方法が違うため、不動産の価格をどのように見積もるかによって代償金の額が大きく異なるためです。

今後の不動産の維持管理などが不要

相続人全員がそれぞれに自宅を持っており、遠方の実家は管理できないなどの場合は換価分割がおすすめです。

売却してしまえば、その後の維持管理や固定資産税の支払いなどをする必要がありません。管理しきれない場合は売却を検討しましょう。

デメリット

換価分割の主なデメリットは次のとおりです。

- 資産が失われる

- 買い叩かれるおそれがある

- 売却の手間や諸経費がかかる

資産が失われる

換価分割の最大のデメリットは、相続財産の中から不動産という資産が失われることです。代々受け継がれてきた土地や家が他人の手に渡ってしまいます。

また、将来的に価値が上がる土地の場合や、賃貸として活用できる不動産の場合は売りどきを外しているため、もったいないかもしれません。一方、管理ができずに空き家のまま放置されるのであれば、思い切って売却すべきでしょう。

買い叩かれるおそれがある

売却したお金を相続税の納税資金にしたいときなどは売却を急ぐため、不動産を買い叩かれてしまうおそれがあります。

換価分割は、いつまでに実施しなければならないといった決まりはありません。そのため特別な事情がなければ売り急ぐ必要はありませんが、売りに出している間も固定資産税の納税が発生します。

また、あまりに年数がたってからの売却だと、売却益を相続人でわけた際に贈与と見なされるリスクがあります。

売却の手間や諸経費がかかる

売却自体に手間や、不動産会社への仲介手数料などの諸経費がかかってしまいます。売却の際は不動産会社との媒介契約や売買契約書、重要事項説明書など多くの書類や手続きが発生します。

売却の前にいったん相続人全員の「共同登記」をすることで、売却益をわけたときに贈与と見なされる危険性は少なくなりますが、あらゆる手続きの場面で全員の署名や捺印が必要になり、より手間が増えてしまうでしょう。

おすすめの人

換価分割がおすすめの人は次のようなケースです。

- 相続人全員が不動産の相続を望まないケース

- 代償金や相続税を支払えないケース

- 相続財産を公平にわけたいケース

相続人全員が不動産の相続を望まないケース

遠方にある実家を管理できない、需要が少ない土地で空き家になってしまうので手放したい、など相続人全員が相続を望まないときは、換価分割がおすすめです。

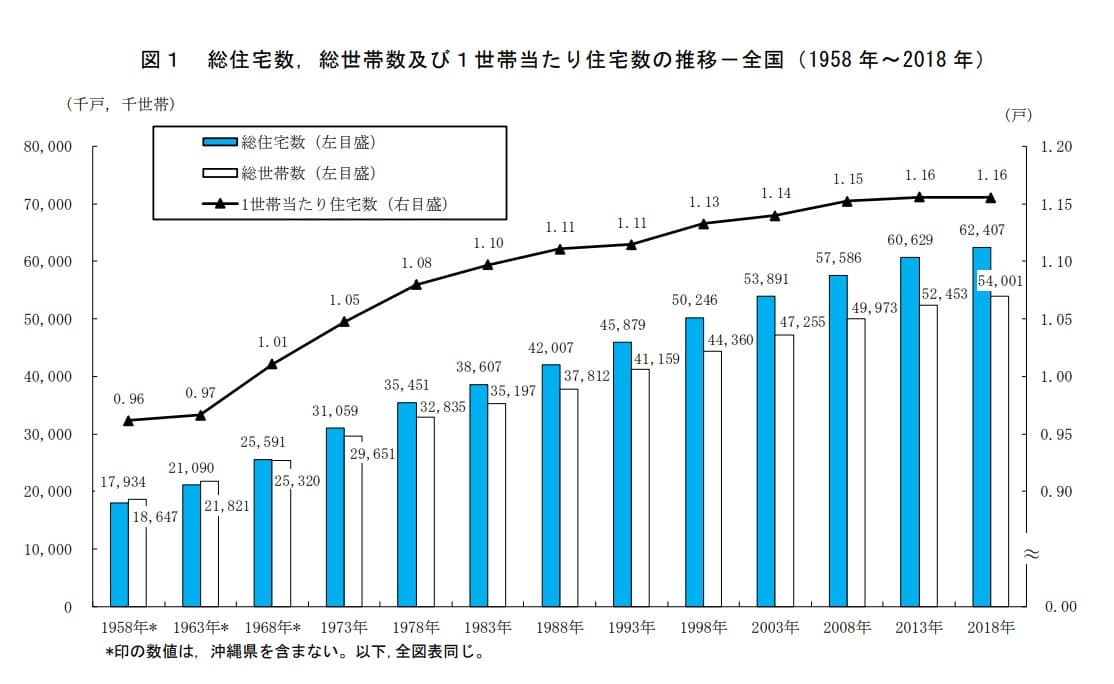

総務省の令和元年の調査では、総住宅数が6,240万7千戸に対し、総世帯数は5,400万1千世帯となっており、1世帯あたりの住宅数が1.16戸と家が余っている状態です。相続人が誰も不動産の相続を望まないケースは増えていくでしょう。

1958~2018年の総住宅数と総世帯数

画像引用:総務省統計局「平成 30 年住宅・土地統計調査 住宅及び世帯に関する基本集計」

筆者の知人も80歳の両親が今後亡くなったら、自宅をどうしようかと迷っています。ひとりっ子で、すでに別で自宅を建てたため、両親は孫が使ってくれないかな、と言っています。孫はまだ10歳のため、見通しを立てることも難しいのが現状です。

代償金や相続税を支払えないケース

代償金や相続税を支払う資金がないときも、換価分割をおこなうのが1つの方法です。代償分割では長男が1,000万円の不動産を相続したら、平等になるように長女へ500万円を現金で支払う必要があります。

まとまった資金が必要になるため、代償金や相続税を支払えないときは、不動産を売却したお金を相続人でわけたり、売却したお金をもとに相続税を支払ったりする方法が有効です。

相続財産を公平にわけたいケース

相続財産が現金以外の場合、公平にわけることはかなり困難です。不動産や株式の評価額は現時点で算出したものなので、実際に売却しない限り正しい価値はわかりません。そのため、不動産や株式、会員権などすべてをいったん現金化することで、公平にわけられるメリットがあります。

お客様の相続相談で多かったのが、子どもたちに平等にわけたいと思っている60代以降の方々でした。父親は長男に継がせたいと思っても、母親は子どもに平等にわけたいという意見が多く聞かれました。

代償分割のメリットとデメリット、おすすめの人

代償分割は、不動産を残しながら財産を平等にわけたい場合には有効な方法です。

不動産を取得しなかった相続人も、平等になるように代償金を受け取れるため納得感が得やすいでしょう。

メリット

代償分割の主なメリットは次のとおりです。

- 遺産分割がスムーズにおこなえる

- 不動産を売却せずに引き継げる

- 特例が適用されて、節税できる可能性がある

遺産分割がスムーズにおこなえる

不動産のわけ方などでトラブルになることが多い遺産相続ですが、代償分割なら1人が不動産などを相続して登記の変更手続きなどを進められます。

ほかの相続人の承諾も不要なため、相続後に単独で売却も可能です。

不動産を売却せずに引き継げる

代々引き継いできた土地や、収益不動産、事業用不動産など大切な不動産を手放さずに引き継げます。

たとえば、相続した土地で農業などの事業をおこないたい相続人がいる場合、その土地を共有名義にしたり、分筆したりしてしまうとかなり複雑になってしまいます。

特例が適用されて、節税できる可能性がある

被相続人と同居していた子どもが、自宅を相続してそのまま住み続ける場合などは「小規模宅地等の特例」が適用され、相続税を節税できる可能性があります。

そのほか、代償分割後に自宅を売却したときも、「居住用財産の3,000万円特別控除」が適用されれば、譲渡所得税を節税できる可能性もあります。

デメリット

代償分割の主なデメリットは次のとおりです

- 不動産の評価額をめぐってトラブルが起きやすい

- まとまった代償金が必要になる

- 贈与税や所得税がかかる可能性がある

不動産の評価額をめぐってトラブルが起きやすい

代償金を決めるときの土地の評価方法は、「固定資産評価証明書」に記載された評価額が基本です。この評価額は固定資産税を決める根拠にもなっており、実勢価格(実際に売買される価格)よりも大幅に安くなります。

そのため、次のようなトラブルが起きがちです。

長男が自宅を相続し、長女に代償金を支払うケース

長男は固定資産評価証明書に記載の評価額1,000万円をもとに、長女へ500万円の代償金を支払うことを提案した。しかし、長女は実勢価格の相場が1,500万円のため、750万円の代償金を要求。

実際に筆者にご相談いただいた方の中にも、このようなトラブルで姉妹と何年も裁判をおこなっているという方がいました。比較的地価が高い土地だったため、不動産評価額と実勢価格に大きな差があったようです。

まとまった代償金が必要になる

代償金は相続財産から支払うのではなく、相続人の預貯金から支払う必要があります。そのため、相続する不動産の評価額が高いほど代償金の金額も高くなります。

たとえ相続した土地の評価額が100万円でも、半分の50万円を代償金として支払う必要があるなど、代償分割にはまとまった資金が必要です。

贈与税や所得税がかかる可能性がある

代償分割では、遺産分割協議書に「遺産分割の代償のために代償金を支払う」ことを明記しておかなければ、渡した現金は贈与と見なされてしまい、贈与税がかかる場合があります。

また、代償金を現金ではなく、代わりの不動産を渡して代償金とするケースでは譲渡所得税がかかってしまいます。

おすすめの人

代償分割がおすすめの人は次のようなケースです。

- 不動産などわけにくい相続財産を複数人で相続するケース

- 被相続人と同居していた相続人がそのまま自宅を相続して住むケース

事業継承や事業用不動産を相続するケース

不動産などわけにくい相続財産を複数人で相続するケース

不動産は共有名義や分筆でそれぞれが所有することも可能ですが、価値が下がったり、売却の自由がきかなくなったりなど不便なことも多いものです。

代償分割であれば、わけにくい財産を1人が相続しつつ、平等となるように基本的に現金で複数人の相続人にわけられます。

被相続人と同居していた相続人がそのまま自宅を相続して住むケース

被相続人と同居していた相続人が、そのまま自宅を相続して住み続ける場合は、「小規模宅地等の特例」が適用され、相続税を節税できる可能性があります。

具体的に小規模宅地等の特例では、宅地等の評価額を最大330平方メートルまで、80%減額できます。たとえば、父が亡くなったときに同居していた長男が、自宅を相続しそのまま住み続ける場合などが該当します。このとき、相続人が母と長男、長女、自宅の評価額が5,000万円なら通常相続税が課されます。

しかし、小規模宅地等の特例が適用された場合、自宅の評価額5,000万円×80%=1,000万円となり、相続税が課されずに済むでしょう。

事業継承や事業用不動産を相続するケース

事業用不動産を相続する場合も「小規模宅地等の特例」が適用される場合があります。

事業用の土地では、最大400平方メートルまでの事業用地等の評価額を最大80%減額できます。

また、事業用地を分筆や共有名義としてしまうと、事業に支障が出てしまうため、事業をおこなう1人が相続し、代償金を支払う方法が望ましいでしょう。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

老後の住まい (24) 離婚と財産分与 (21) 離婚と住宅ローン (17) 売れないマンション (16) 一括査定サイト (15) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 離婚と家 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚準備 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) サブリース (3) イエウール (3) 不動産価格推移 (3) マンションか戸建てか (2) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて