不動産を売却した年の固定資産税は誰がはらう?精算方法を解説

固定資産税は、不動産を所有している人に課せられる税金です。納税義務は毎年1月1日時点の所有者にあり、1年分を一括または分割で納めます。

そのため、年の途中で不動産を売却した場合、所有者が買主に変わったあとの固定資産税を、売主が納めるというケースがでてきます。

売却のタイミングによっては売主が損をするように思えますが、結論からいえば、引き渡し後の固定資産税は買主との交渉で決まるため、売主が損をすることはありません。

ただし、買主との取り決めをしなければ、固定資産税を負担してもらえないこともあるため、流れや注意点を確認しておきましょう。

固定資産税とは

固定資産税は、1月1日現在の土地や建物などの不動産所有者に課される税金で、不動産所在地の市区町村に納めます。

毎年4月上旬~中旬にかけて、納税通知書が所有者に送られ、年4回またはまとめて1年分納めます。固定資産税の計算は、各市区町村が設定する固定資産税評価額に基づいて計算します。

固定資産税の清算方法

不動産の売却は、通常年度の途中で行われますが、売却後も売主に納税義務があります。しかし不動産を売却したあとも、売主は固定資産税を納めなければならないのでしょうか。

固定資産税を売主・買主のどちらが支払うかは、両者の交渉により決まります。税金の負担方法については、次の3つの方法があります。

- 売主が全額負担する

- 買主が全額負担する

- 売主と買主の両者が分担する

売主が全額負担する

固定資産税は、前述のように1月1日現在の不動産所有者に納税義務があります。そのため、年度の途中で売却しても納税義務者が変わることはありません。

しかし固定資産税をどのように負担するかは、一般的に売主と買主の交渉によって決まります。契約後のトラブルを防ぐために、不動産売買契約書に固定資産税をどちらが負担するか明記することが必要です。

買主が全額負担する

通常買主が、固定資産税を全額負担することはあまりありません。

しかし固定資産税を売主・買主のどちらが支払うかは、お互いの取り決めによって決まります。したがって売買契約を締結する際に、固定資産税は買主が全額負担することを明記しておけば可能です。

なお翌年の1月1日からは、買主が固定資産税の納税義務者となります。

売主と買主の両者が分担する

固定資産税の納税義務は売主にありますが、土地や建物などの保有期間にしたがって日割りで負担するのが一般的です。

すなわち不動産の引き渡し日を基準として、それ以前は売主、基準日からあとは買主が負担する必要があります。

固定資産税の清算方法については、不動産の引き渡し日に売主は買主から清算金を受け取り、売主が当該年度のすべての税金を納めます。

なお、清算方法について売買契約書に明記していないと、トラブルに発展する可能性もあるので注意しなければなりません。

市街化区域にある不動産は、別に都市計画税が課されますが、これについても固定資産税と同様に日割りで清算します。

納税通知書は、固定資産税と都市計画税の日割り清算に必要なためきちんと保管しておきましょう。

固定資産税を清算する流れ

不動産を売却するときに、固定資産税を買主と売主とで分担する場合、下記の流れで進めていきます。

- 売主が1年分の固定資産税を全額納付する

- 売主と買主が負担する固定資産税をそれぞれ計算する

- 売主は不動産の売却代金に買主の負担分を上乗せした金額を受け取る

固定資産税の納税義務は、売主にあり年の途中で変更することができません。そのため、すでに納付書が届いている分は売主が全額納付します。

固定資産税を分担する割合は、売主と買主との交渉で決めます。割合は法律で決まっているわけではないため、お互いが同意をすればどちらか一方がすべて負担するというような極端な条件にしても問題ありません。

固定資産税清算金の計算方法

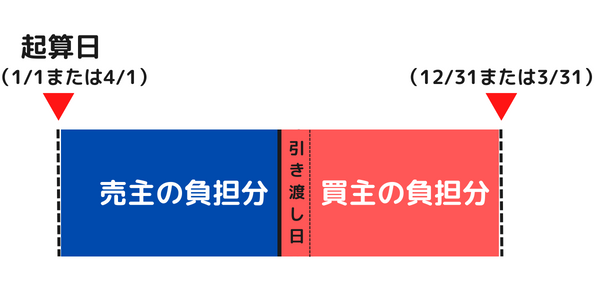

固定資産税清算金を計算する際に重要なのが起算日です。起算日は、固定資産税の期間がいつから始まるかを定めた日になります。

固定資産税の日割り計算は、起算日を1月1日にする方法と4月1日にする方法があります。

決まったルールはありませんが、関東圏については1月1日、関西圏は4月1日を起算日にすることが多いです。それでは固定資産税の日割り計算についてシミュレーションしてみましょう。

日割り計算の考え方を簡単にご紹介すると、1月1日が起算日なら、1月1日から不動産の引き渡し日の前日までが売主負担、それ以降の未経過固定資産税を買主負担として計算します。

4月1日が起算日なら、4月1日から不動産の引き渡し日の前日までが売主負担、それ以降の未経過固定資産税を買主負担として計算します。

固定資産税の日割り計算例

売主が2019年1月1日に固定資産税を10万円支払っている不動産を売却して、引き渡し日が2019年5月1日の場合で計算してみましょう。

起算日が1月1日の場合

売主負担 121日(2019年1月1日~2019年4月30日)

10万円 × 120日 ÷ 365=32,877 円

買主負担 245日(2019年5月1日~2019年12月31日)

10万円 × 245日 ÷ 365=67,123 円

起算日が4月1日の場合

売主負担 30日(2019年4月1日~2020年4月30日)※2020年は366日

10万円 × 30日 ÷ 366=8,197 円

買主負担 (5月1日~3月31日)

10万円 × 336日 ÷ 366=91,803 円

このように、固定資産税精算金(売主と買主の負担額)は起算日と引き渡し日によって決まります。もし年始すぐに売却が決まった場合でも、支払った固定資産税分そのまま損をするということはありません。

固定資産税を清算するときの注意点

固定資産税を清算する際にはいくつか注意点があります。

売却した年の固定資産税は売主が全額納める

固定資産税は、1月1日の不動産の所有者に課税されます。そのため年の途中で不動産を売却しても、納付義務から免れるわけではありません。所有者が変わっても、その年の固定資産税は、売主が納める義務があります。

固定資産税を清算する場合、不動産の引き渡し時に買主から清算金を受領するのが一般的です。清算金を受け取った段階で未納分の固定資産税があれば全額納付します。

法律の定めはない

不動産売却における固定資産税の支払いは、売主・買主のどちらがいくら負担するのかという法律の定めはありません。したがって、売買契約の際に売主と買主が話し合って決める必要があります。

一般的には不動産の引き渡し日前日までは売主、それ以降は買主の負担となり日割りで計算します。

起算日が地域によって異なる

固定資産税の起算日は、関東圏は1月1日、関西圏では4月1日にするのが一般的です。

例題で示したように、起算日をいつにするかによって負担割合は大きく変わってきます。そのため売買契約締結時に、起算日をいつにするか確認しておくことは大事です。

確定申告が必要になる

不動産を売って利益が出た場合、売主は固定資産税清算金を含めて譲渡所得の確定申告をする必要があります。

固定資産税額を清算する手続きは、売主が払い過ぎた税金を戻してもらうものと考えがちです。しかし清算金は固定資産税ではなく、土地や建物など不動産の売買代金の一部として取り扱われます。

したがって譲渡所得の計算式は次のようになります。

なお自宅を売却した場合は、特例を利用して非課税になることがほとんどです。しかし特例を利用する場合には確定申告をしなければなりません。

また売却損が出た場合は必ずしも確定申告をする必要はありませんが、確定申告により税金が還付されることもあります。

固定資産税が未確定のときに負担額を決める方法

固定資産税は4月上旬~中旬に決定通知書が送付されます。決定通知書が届いている場合は、そこに記載された税額を基に計算します。しかし不動産の引き渡しが決定通知書送付以前に行われた場合には、固定資産税額は確定していません。

そこで固定資産税額通知書が届いていない場合は、次の3つの方法により清算します。

1.新年度の納税通知書が届くのを待って清算する

この方法は税額が確定してからの清算のため、正確に計算できます。しかし売買代金支払い後に再度買主と連絡する必要があり、労力と時間を要します。

2.前年度の固定資産税額で計算し、決定後に再度清算する

正確な清算が可能ですが、再計算するため手間がかかります。

3.前年度の固定資産税額を基に清算する

前年の固定資産税を基にして日割り計算し、売主・買主両者の負担額を決める方法です。多少の誤差が出る可能性はありますが、手間がかからないメリットがあります。不動産の引き渡しで、すべての取引が完結でき、最も多く利用される清算方法です。

固定資産税以外にもある精算とは?

固定資産税以外にも精算が行われます。特に賃貸マンションなどの収益物件を売却する際に発生しますので、参考までにご紹介します。

精算対象となる費用・収益

収益物件では次のようなものが精算の対象です。

- 賃料

- 駐車場代

- 看板使用料

- 付加使用料(水道光熱費)

- 敷金

賃料や駐車場代などは前払いで受け取っているため、精算が必要です。

また、水道光熱費などは電力会社等に後払いで支払うため、金額が確定してから精算を行います。さらに収益物件への入居時に預かっている敷金も買主への承継が必要なので、固定資産税と同様に、売買代金からの減額など調整をします。

不動産売却は専門家に任せると手間がかからない

不動産の売却は、売出価格の設定から始まって購入者の内見・問い合わせ・交渉・書類作成・契約など多岐にわたります。そのためすべてを自分でやろうとすると、手間がかかり大変です。

しかし信頼できる不動産会社に依頼すれば、売却に関わるすべてを任せられるので手間がかかりません。

固定資産税の清算方法を売主の要望を基に交渉する

固定資産税を売主・買主のどちらが負担するのか、日割り計算の方法などについては、売主の要望を契約書に記載し交渉しましょう。

固定資産税の清算は必ず行わなければならないというものではないため、契約書に記載しておかないと、売主の全額負担になってしまうおそれがあります。

固定資産税についての清算方法だけでも、買主と取り決めるには大変な労力を必要とします。信頼できる不動産会社に売買の仲介を依頼すれば、売主に代わって買主と交渉し、最適な方法を提案してくれるでしょう。

信頼できる不動産会社を選ぶならリビンマッチがおすすめ

不動産売却を成功させるには、専門知識と豊富な経験があり、信頼できる不動産会社を選ぶことが大切です。適切な不動産会社を選べれば、売却活動において適切な助言とサポートを受けられます。

信頼できる不動産会社を見つけるには、一括査定サイトの「リビンマッチ」を利用することをおすすめします。

リビンマッチは一括で最大6社の不動産会社に無料査定を依頼できます。査定に関わるやり取りをした中から、優秀な不動産会社を見つけられます。

2022年からリビンマッチのコラム記事の執筆・編集を担当しています。不動産の財産分与に関する記事執筆が得意です。住宅設備機器の専門商社に6年間従事した知識と経験を活かして、不動産に関する知りたかったこと、知っておいた方がいいことをわかりやすく伝えられるように心がけています。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

マンション売却 (260) 戸建て売却 (189) 土地売却 (98) メリットとデメリット (72) アパート管理 (46) リスク (42) マンション管理 (40) 不動産投資 (39) ポイント (35) タイミング (26) 空き家 (25) 移住 (16) 利回り (15) 共有持分 (12) 競売 (12) 離婚 (11) 抵当権 (10) 節税・減税 (10) 選び方 (7) 種類 (6) 工法 (5) 老後 (3) 戸建て住宅 (3) 戸建賃貸経営 (2) 駐車場経営 (2) マンションの売却相場 (1) マンション相場の推移 (1) リノベーション (1) リースバック (1) 生活保護 (1)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて