不動産市況はやばい?もうピークアウトしている?将来に備えた対策とは

不動産市況(市場での取引状況)は、日々刻々と変化しています。そのため今後の動向をいち早く予想し、先手を取って行動することは不動産で利益を得るうえで必要不可欠です。

不動産市況は今後どうなるのか、さまざまな見解がありますが、ここでは国土交通省などの最新データと、大手不動産会社の意見を中心に、将来の日本の不動産市況はどうなるのか、起こりうるリスクや対策をわかりやすく解説します。

不動産市況はすでにピークアウトしているといわれる理由

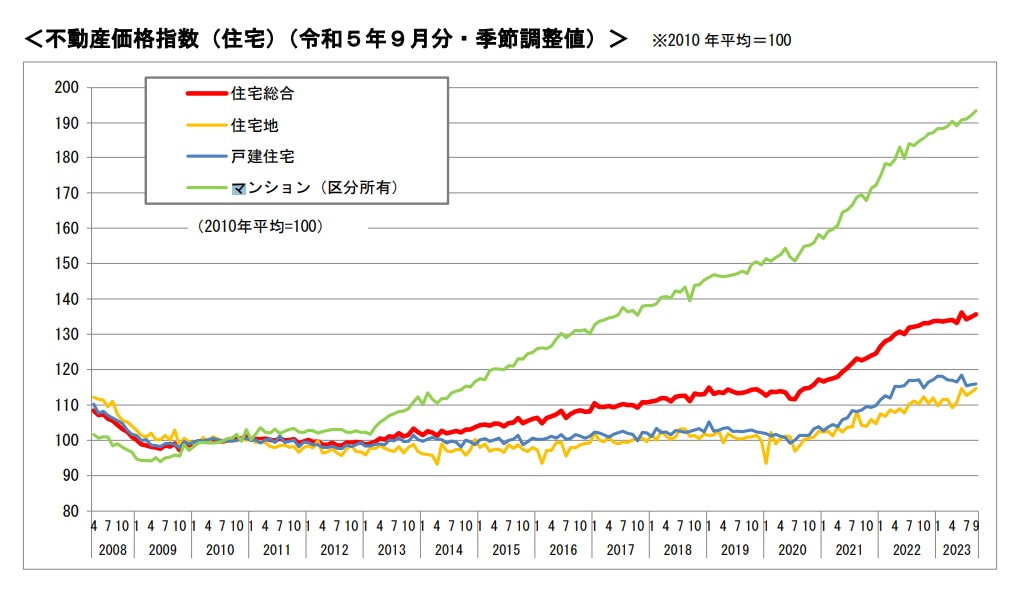

国土交通省が毎月公表する不動産価格指数によると、2013年以降、戸建て・マンション・住宅地のいずれにおいても不動産価格は上がり続けています。

不動産価格指数(令和5年12月28日公表)

画像引用:国土交通省「不動産価格指数(令和5年12月28日公表) 」

不動産価格指数は、国土交通省が不動産市況の動向を読み解く目的で、年間30万件以上にのぼる不動産の取引価格から不動産価格の動向を数値化したものです。これまで上がり続けてきた不動産市況ですが、今後は金利上昇による経済状況の変化などから不動産市況の下落が予想されています。

すでに地方での不動産価格の下落は顕著であり、地域によっては不動産市況のピークアウトが懸念されます。そこでここでは、不動産市況のピークアウトが懸念される理由について解説します。

売り物件の在庫が増えている

東京オリンピックの開催が決定した2013年以降の5年間は、投資目的で多くの新築マンションが購入されました。しかし、投資目的の新築物件は多くが完成と同時に売り出され、市場にあふれています。

その結果、現在では供給過多による価格の下落が進み、原価を下回る「原価割れ」が発生しているケースが多々あります。そのなかには、1年以上も中古市場に出品され続け、売却が難しい状況の物件もあります。

また、築2~3年程度の都心タワーマンションにおいても空室の在庫が目立ち、買い手の見つからない状況が続いています。こうしたことから、供給過多であることは明白であり、供給側が売り出し価格を下げ始めればさらなる市況の下落が予想されます。

銀行の融資が厳しくなった

2016年から実行されたマイナス金利政策により、投資用不動産への積極的融資が不動産市況の高騰を招きました。しかし、労働組合が賃金などの労働条件について交渉する「春季労使交渉」や個人消費などの動向を見極め、2024年にはマイナス金利政策が解除されるとの観測も高まっています。

マイナス金利が解除されれば、今後はさらに銀行の融資が厳しくなり、不動産市況下落のシナリオが想定されています。

リスク回避のため、海外への不動産投資が増えた

外国資本から見ると、円安の進行により国内不動産の外貨換算価値は下落していると捉えられます。今後さらに円安が加速すれば、外国資本による国内不動産への投資は減少が予測されます。

また、2023年第3四半期は国内資本の海外不動産への投資が大きく伸びました。これは国内向けに投資をおこなってきた投資家が、リスク回避のため海外への不動産投資を拡大したと判断されます。

今後も円安や経済の低成長が続くとすると、国内投資家の海外不動産への投資が拡大すると予想され、日本の不動産市況は下落する危険性が否めないでしょう。

長期的に見るとインフレが不動産価格の下落要因に?

インフレによりモノの価値が上がり通貨の価値が下がると、建築コストが上昇し不動産価格の下落要因になります。

住宅業界は、建築資材や設備機器の値上がりから利益確保が難しくなり、販売価格の値上げを余儀なくされました。その結果、戸建て住宅や新築マンションの売れ行きは鈍化し、売れ残り在庫が急増しています。

また、消費者の購買力を超えた新築住宅に代えて、中古マンションの需要が急速に高まり、都心一等地の中古マンションのなかには、新築を超える価格設定の物件も多く見られるようになりました。

一方で、食料品などの値上がりや企業の賃金カットなどから家計は急速に圧迫され、住宅ローンの返済に窮する人も散見されています。日本全体の物価が上がっているにもかかわらず、給与が増えなければ、不動産を購入する余裕のある人は少なくなります。

その結果として最終的には建物の価格だけでなく、「消費」という概念がないために価値が下がりにくいとされる「土地」の価格までもを下げるという、最悪のシナリオになることも懸念されます。

以上のことから、長期的に見ると物価上昇は不動産市況の動きを沈め、不動産価格の下落要因になると予測されています。

今後はどうなる?2022年全国分譲マンション販売戸数1位のオープンハウスの見解によると?

株式会社オープンハウスグループは、戸建て・新築マンション・収益不動産・アメリカ不動産事業を中心に、住まいや暮らしに関連する各種サービスを展開するマンションデベロッパーおよび不動産会社です。

オープンハウスは、「2022年全国分譲マンション売主グループ別供給戸数ランキング」で1位を獲得しました。ここでは、供給過多状態の戸建てにおける値下げ動向・新築マンションの販売戸数・投資用不動産における金融政策変更の影響について、オープンハウスの見解を解説します。

戸建ては供給過多のため値下げが増える

オープンハウスの2023年9月期決算におけるカンファレンスコールによると、「戸建の在庫は今後減っていくのか、まだ増えるのか」といった質問に対して「目線を厳しくしているため仕入は増えていない、在庫は今後減る見通し」と回答しています。このことから、今後は戸建ての新築に注力せず今ある在庫をさばいていく姿勢がうかがえます。

2021年に開催された東京オリンピックまでは新築マンションの販売も好調でしたが、2019年を境に世帯総数が減り始め、住宅全体の建築需要がピークアウトしていることに対しての姿勢とも取れる反応です。

また、決算説明会で提示された「戸建て事業の現状と今後の見通し」においては、以下のように説明しています。

- コロナ以降の3年間で住宅に対する購買意欲が高まり、結果として将来の購買需要まで先食してしまった

- 住宅供給が需要を上回り、処分するために値下げが増え利益率が低下した

- 体力のある大手は価格を下げて顧客を取り込んでいけるが、今後は大手の市場占有率が上昇し、中堅以下では淘汰される会社があるかもしれない

上記の説明は、需要が先食いされた市場の中で、供給側が売り出し価格を大幅に下げてでも在庫をさばいていく市況であることを示しています。大手によるこの動向は、市場に原価割れの不動産が頻出し、不動産市況ピークアウト後の世界がすでに到来していることを示唆している証です。

建築コストや人件費の高騰によりマンションの新築販売戸数は減る

オープンハウスの2023年9月期決算における決算説明会内の質疑応答では、「今期におけるマンションの売上総利益率(粗利益率)が低下する理由は何ですか」の質問に対して「マンションは木造戸建と異なり、土地原価だけではなく鉄筋コンクリート造の建築コストが大幅に上昇しているため」と回答しています。

つまり、今後は建築コストや人件費の高騰によりマンションの新築販売戸数が減ることを如実に示しています。昨今では物価上昇による建築コストの上昇や、職人不足による人件費の高騰が顕著です。

建築コストは、度重なる物価上昇と人件費高騰のダブルパンチにより、15年前の2.5倍程度まで跳ね上がっています。

特に、鉄筋コンクリート造の建物を建築できる職人は、この10年で激減したとされています。そこに少子高齢化が拍車をかけ、人件費が2倍以上に高騰している現状では、不動産市況の回復は当面難しいといわざるを得ません。

投資用不動産における金融政策変更の影響

オープンハウスの2023年9月期決算における決算説明会で提示された「投資用不動産における金融政策変更の影響」においては、以下のように説明しています。

- 長期金利および住宅ローン金利どちらも上昇傾向にあり、金融環境は厳しめに観察している

- 現在の市場には金が余っており、富裕層の金融資産も年々増加している

- 富裕層に対しては米国不動産や投資用不動産が売れていて競合も少ない

この説明では、長期国債利率の上昇は不動産投資の際の指標となる「収益還元利回り」の上昇にもつながり、不動産市況低下の危険性を示唆しています。

収益還元法では投資用不動産の価格を「不動産価格=年間利益(家賃収入-経費)÷還元利回り」で算出します。そのため、一般的に収益還元利回りが上昇すると、全体の分母が大きくなりますので不動産価格は下落します。

収益還元法は、対象不動産の将来生み出す利益が大きければ不動産価格は高くなり、利益が小さければ不動産価格は安くなるという考え方です。

以上のことを踏まえると、金利が上がると不動産価格は下落すると判断されるため、今後の不動産市況は低下すると予測されます。

今したい今後の不動産市況に備えた対策

不動産市況がピークアウトを迎え不動産価格が大きく下落した際には、購入価格よりも売却価格が大幅に減少し、最終的な収支が赤字に転じるリスクが増大します。

不動産価格下落の主な要因は在庫数の増加や銀行融資の冷え込み、海外不動産投資の増加やインフレ景気による建築コストの高騰、少子高齢化などさまざまです。

ピークアウト後の不動産市況を乗り切るためには、十分に備えた対策を施し、出口戦略を上手に迎えられることが鍵となります。

ここでは、今したい今後の不動産市況に備えた対策を紹介します。

固定金利で金利が安いうちに購入する

2024年にはマイナス金利政策が解除されるとの観測も高まり、今後は住宅ローン金利も上昇傾向にあると予測されます。

変動金利とは違い固定金利であれば、経済情勢によって金利が上昇した場合でも、返済総額が増加するリスクがありません。固定金利の場合は将来の適用金利がわからず、返済総額が未確定といったリスクがないためです。

仮に、5,000万円の借入をし35年で返済する計画を立てた場合、金利が1%違うだけでも返済総額が900万円以上も変わってきます。

以上のことから鑑みても、不動産価格が下がってから購入しようと待つのではなく、固定金利で少しでも金利が安いうちに購入しておくことが得策だといえます。

値下がりしづらい立地の不動産に投資する

どんな建物でも、年月がたてば老朽化し不動産評価は下がっていきます。しかし、立地に関しては仮に10年たっても評価が変動しなかったり、都市の開発状況によっては反対に値上がりしたりする場合があります。

投資用不動産を購入する際には、居住ニーズが見込まれるエリアや建物を選ぶことが重要です。交通アクセスがよく人口も増加傾向にあるエリアや、街全体の発展が進み商業ビルの建設や都市開発が促進されるエリアは、長期的な不動産需要が期待できます。

また、立地条件のよいエリアでは安定した家賃収入が期待できるため、物件のメンテナンスにもお金がかけやすくなります。

こまめなメンテナンスで資産価値を保つ

収益性を安定させて高い賃料を維持するには、こまめなメンテナンスで資産価値を保つ必要があります。

経年により老朽化した不動産でも、定期的な修繕やメンテナンスを実施することで、安定した家賃収入が見込めます。築年数が古く家賃や管理費が高めの物件でも、メンテナンスが正常になされていれば入居者が付きやすく、資産価値を保つことにつながります。

高値で売却しやすいうちに売る

不動産の価格は、建物の価格と土地の価格の2つを合計した額です。建物の価格は築年数が経過するごとに下がるため、基本的には経済状況にかかわらず築年数が浅いうちに売却したほうが高値で売れるという考えは、言うまでもないでしょう。

一方、土地の価格は今後の需要により変わります。近くにニーズの高い商業施設などが建設されれば土地の価値は上がりやすいですが、嫌悪施設と呼ばれる周囲の人が嫌がるような施設の場合は価格は下がりやすくなります。

一般的に、以下のような施設が嫌悪施設とされています。

- 悪臭や健康被害が懸念される施設(ごみ焼却場や下水処理場など)

- 事故などの危険が懸念される施設(ガソリンスタンドや原子力発電所など)

- 周囲に住みたがらない人が多い施設(風俗店や墓地、パチンコ店など)

良好な住環境を保護する必要のある「第一種低層住居専用地域」などであれば、高さ10mまたは12m以上の施設が建設される可能性はゼロに近いですが、周囲に住む人が少なくなれば土地を有効活用するために空き家は減り、新たな施設が建設される可能性は高いでしょう。

そのため周囲に活気があり、人の出入りも比較的多いうちのほうが、土地が高値で売れる確率は高いといえます。

不動産の売却は経済状況だけでなく、建物の築年数や今後の土地の需要も踏まえたうえで、適切な時期に売り出しましょう。不動産の一括査定サイト「リビンマッチ」では、売却のプロが不動産を査定し、適切な売り出し時期を無料でアドバイスしています。

不動産で利益を出したい人はプロの力を借りて、優秀な複数の不動産会社のアドバイスをもとに売り出し時期を最終決定しましょう。

この記事の編集者

リビンマッチ編集部

リビンマッチ編集部

リビンマッチコラムでは、むずかしい不動産の事をできる限りわかりやすく、噛み砕いて解説しています。不動産に対するハードルの高いイメージ、とっつきにくい苦手意識を少しでも取り除いて、よりよい不動産取引のお手伝いをさせていただきます。

誤字脱字や事実誤認などございましたら、ぜひともご指摘ください。

運営会社:リビン・テクノロジーズ株式会社(東京証券取引所グロース市場)

人気ワード

老後の住まい (24) 離婚と財産分与 (21) 離婚と住宅ローン (17) 売れないマンション (16) 一括査定サイト (15) 海外移住 (11) 訳あり物件 (11) 家の売却 (11) 家の後悔 (10) 不動産高く売る (9) 実家売却 (9) マンション価格推移 (8) マンションの相続 (8) 移住 (7) アパート売却 (7) 離婚と家 (7) 不動産会社の選び方 (6) マンション売却の内覧 (6) 家の価値 (6) 離婚準備 (6) 売れない家 (5) お金がない (5) 空き家売却 (5) 離婚と家売却 (5) 農地売却 (4) 近隣トラブル (4) マンション買取 (4) 家の解体費用 (4) 売れない土地 (3) サブリース (3) イエウール (3) 不動産価格推移 (3) マンションか戸建てか (2) リビンマッチ評判 (2) シンガポール移住 (2)リビンマッチコラムを引用される際のルール

当サイトのコンテンツはどなたでも引用できます。 引用にあたって事前連絡などは不要です。 コンテンツを引用される際は、引用元が「リビンマッチ」であることを必ず明記してください。

引用ルールについて